三大服务领域、万亿级贷款需求,普惠金融该如何切分这块蛋糕?

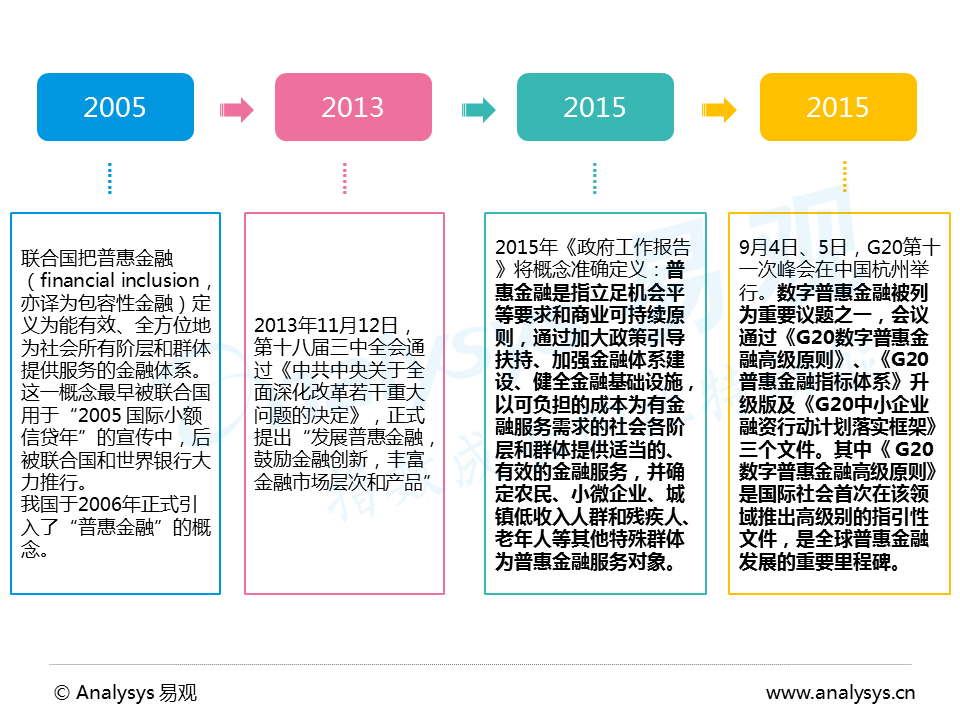

9月4日、5日,G20第十一次峰会在中国杭州举行,数字普惠金融被列为重要议题之一,会议通过的《 G20数字普惠金融高级原则》是国际社会首次在该领域推出高级别的指引性文件,是全球普惠金融发展的重要里程碑。

一、中国普惠金融发展背景

➀普惠金融成为经济领域重要议题

由于历史原因,我国的金融一直在体制下运行,虽然我国各类金融机构较多,但基层金融服务总量上来讲仍是供给不足,因此普惠金融在近年得到政府的重视,在“十三五”规划中,发展普惠金融和多业态中小微金融组织也继续成为重要内容之一。

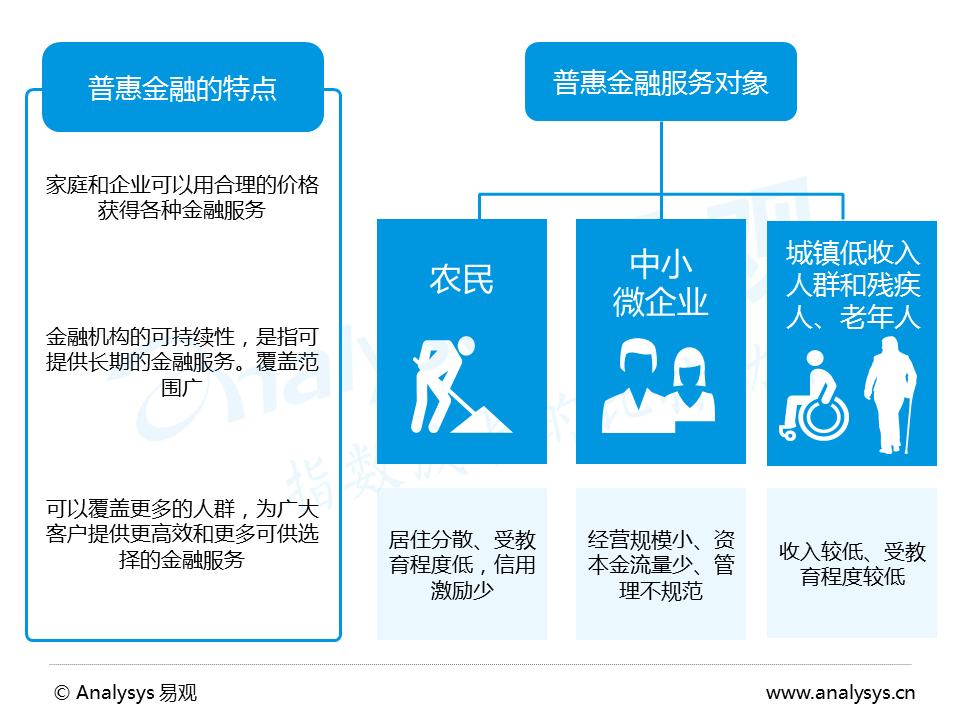

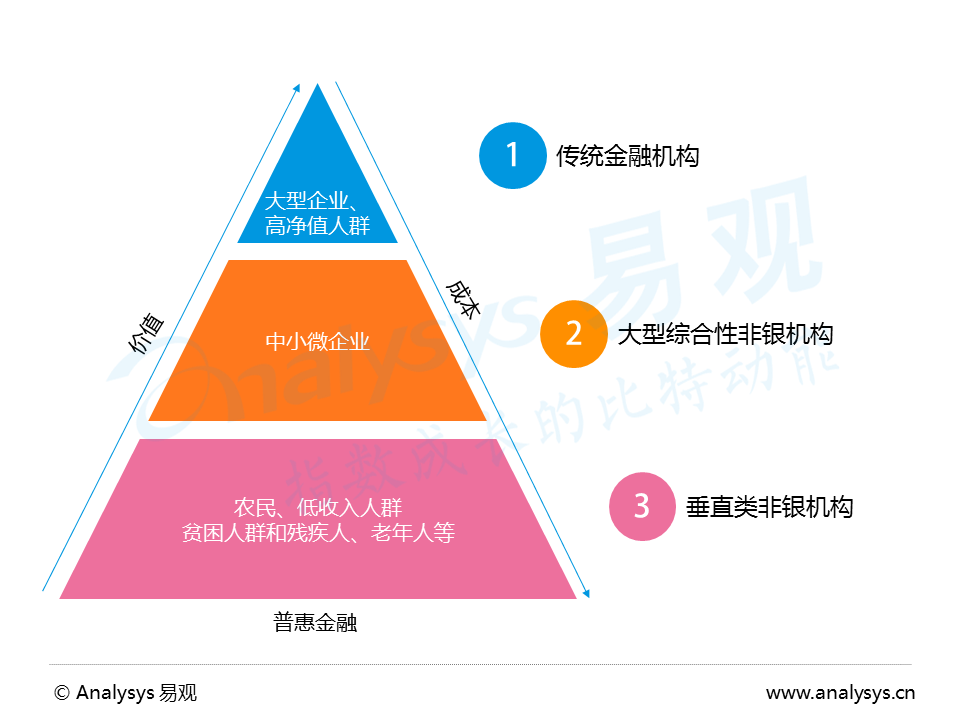

➁中国普惠金融特点和服务对象

➂中国中小微企业贡献巨大,传统金融支持度仍较低

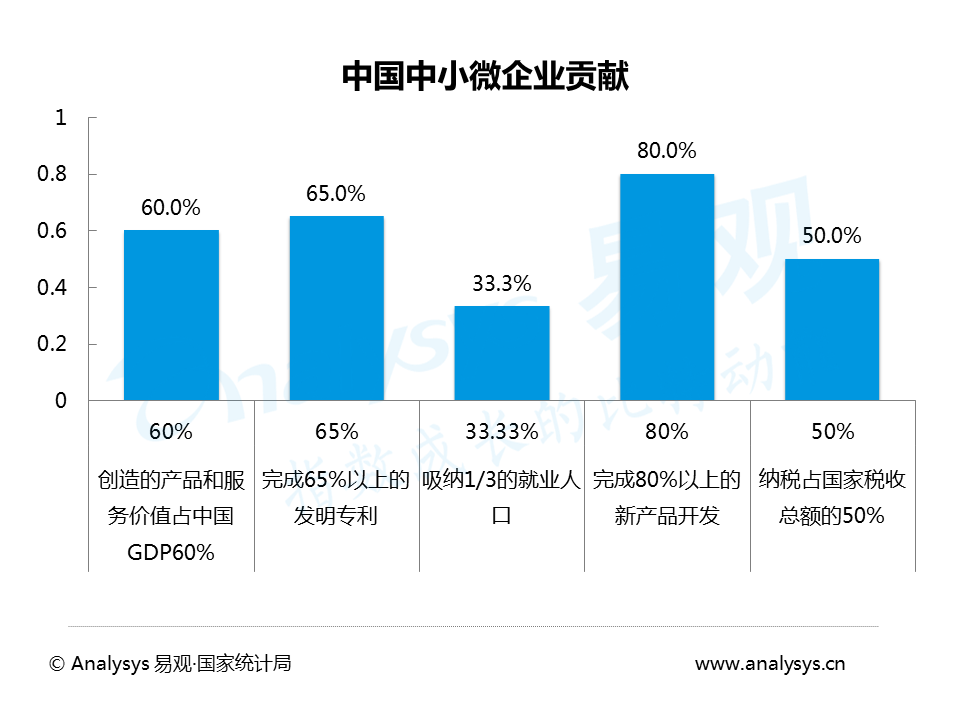

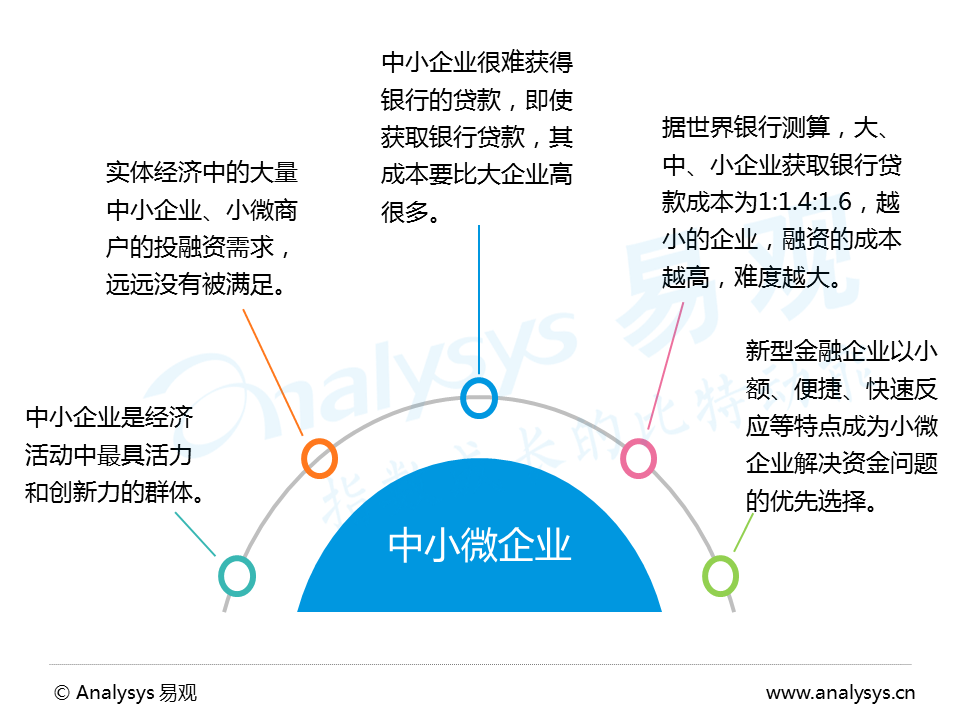

我国中小微企业约占中国企业总数的90%以上,中小微企业对中国经济贡献巨大,是经济活动中最具活力和创新力的群体,对实体经济具有积极的促进作用。

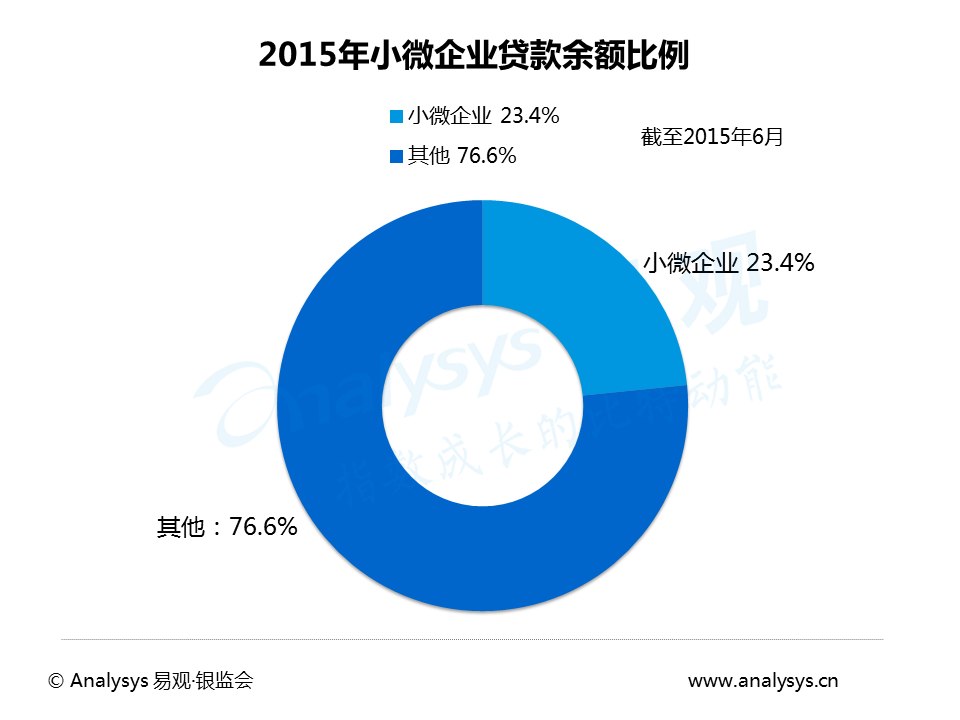

但中小微企业在传统金融机构获得支持度较低。根据工商总局公布数据截至今年9月底,全国实有个体工商户5285万户,私营企业1802万户。截至2015年6月末,全国金融机构贷款(本外币口径)余额94.43万亿元,其中,小微企业贷款余额达22.05万亿元,占比23.35%。

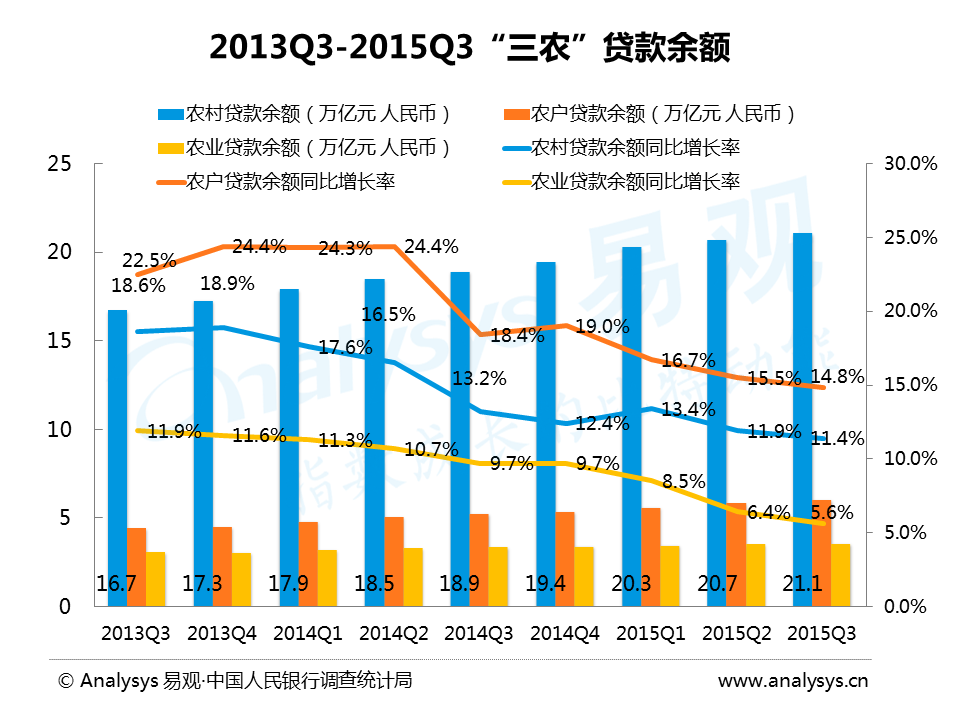

➃三农贷款余额增速放缓,产品及服务方式创新需突破

截至2014年末时,中国涉农金融机构(农村信用社、农村商业银行、乡镇银行等)累计机构数3566家,其中以村镇为例,全国有1 045个县(市)核准设立,县域覆盖率为54.57%,虽有增长但仍有空白;

从三农贷款的增长情况看,从2014年末的19.4万亿,至2015年Q3增长至21.1万亿,贷款余额增速在逐渐放缓,为更好的支持三农,需要农村金融产品和服务方式创新来不断适应现代农业发展要求。

➄中小微企业是普惠金融重点领域,对实体经济有盘活作用

实体经济融资难已经成为业内共识,实体经济中的大量中小企业、小微商户的投融资需求,远远没有被满足。中小企业是经济活动中最具活力和创新力的群体,对扩大经营、长远发展的融资需求最为迫切。

中小微企业一旦获得发展机会,其对民生、经济的促进作用将得到凸显,同时盘活整个实体经济。

Analysys易观认为,普惠金融的服务群体中,中小微企业是重中之重,是推动整个普惠金融发展的重点领域。

二、中国普惠金融现状分析

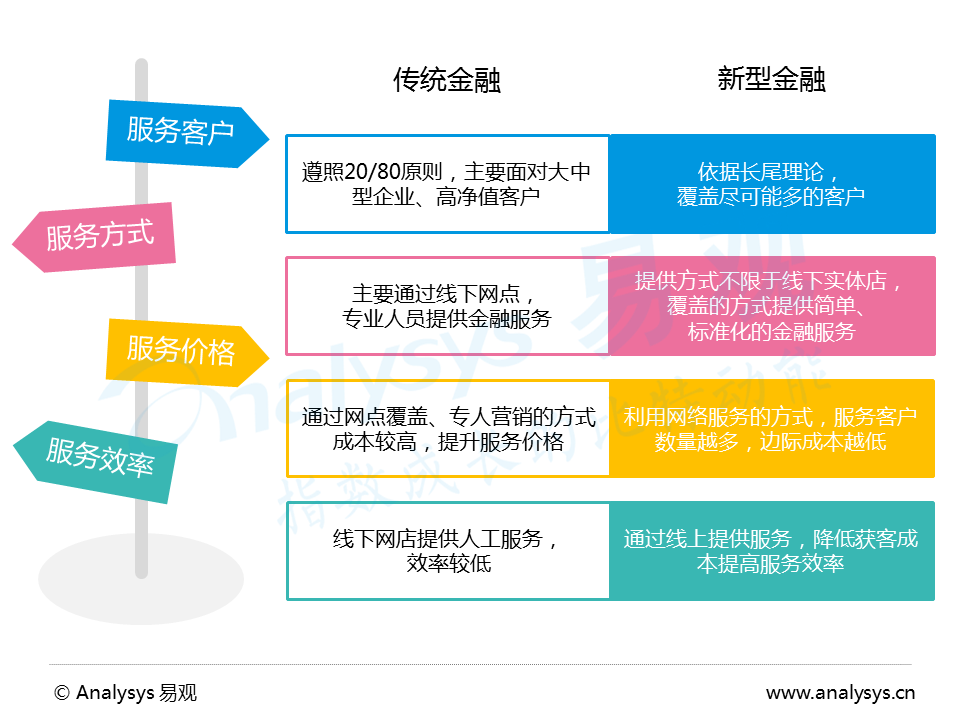

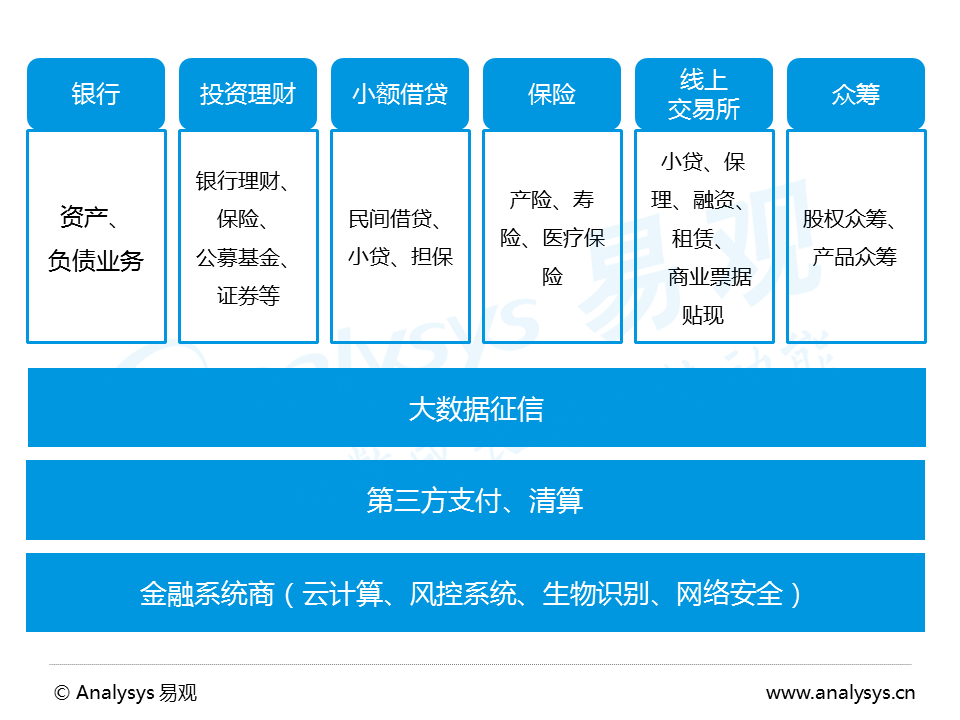

➀新型金融服务补充传统金融不足,成普惠金融未来路径

通过比较发现,现阶段传统的金融服务模式无法满足普惠金融的需求。通过互联网、大数据等技术为用户提供新型金融服务,能够把金融的支付清算、融通资金、股权细化、资源转移、风险管理和信息提供等功能在不同程度上都得到提升,是对传统金融质的升级。

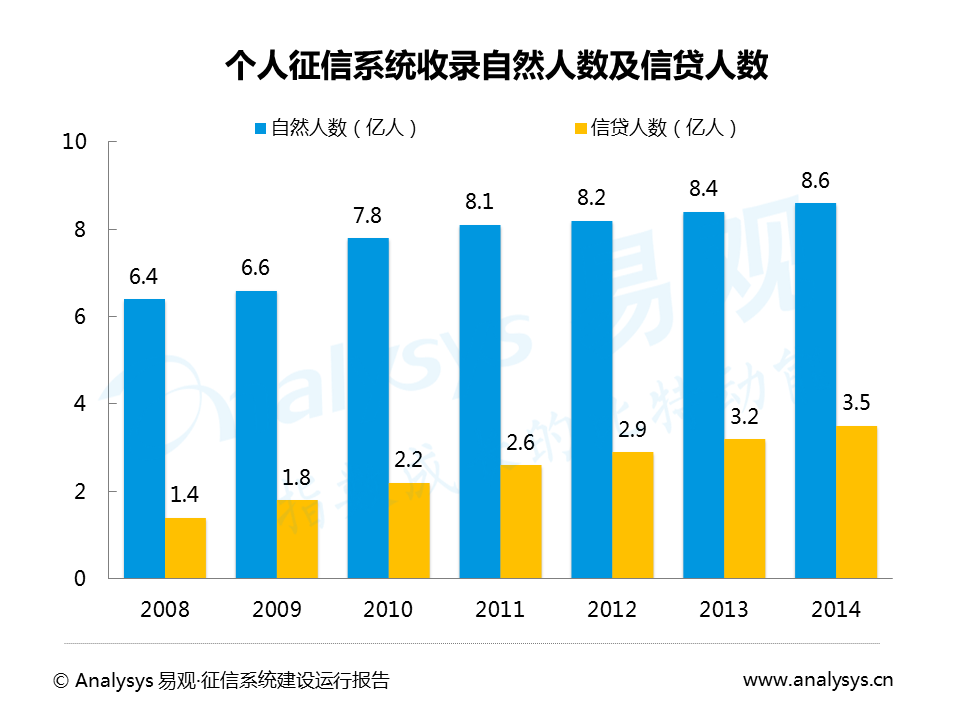

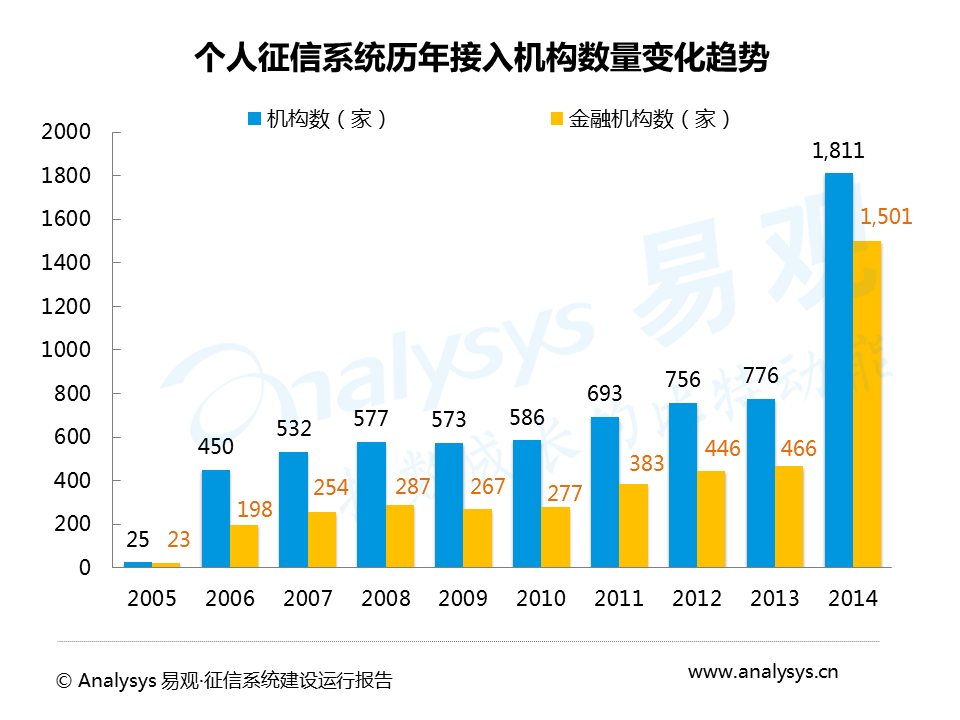

➁信用基础设施奠定普惠金融基础,央行数据库覆盖面逐渐扩大

经过十年努力,征信系统接入机构数量逐年增加,目前企业和个人征信系统基本覆盖全国信贷市场,截至2014年底,企业和个人征信系统接入机构数分别为1724 家和1811 家。

企业和个人征信系统为小微型金融机构,包括村镇银行、小额贷款公司、融资性担保公司、贷款公司、汽车金融公司、消费金融公司等提供系统接入和查询服务,目前分别接入小微型金融机构1179 家和1236 家,有利于普惠金融过程中的风险管理。

➂金融创新模式日益多元化,推动金融普惠深化发展

普惠金融最初的基本形态是小额信贷和微型金融,经过多年发展,已基本涵盖了储蓄、支付、保险、理财和信贷等金融产品和服务。其中有的侧重交易的便利,有的侧重居民生活的改善,而有的则侧重对创业投资的支持。无论采取哪种方式,普惠金融最终都将着力于提高资源配置效率和增进社会福利。

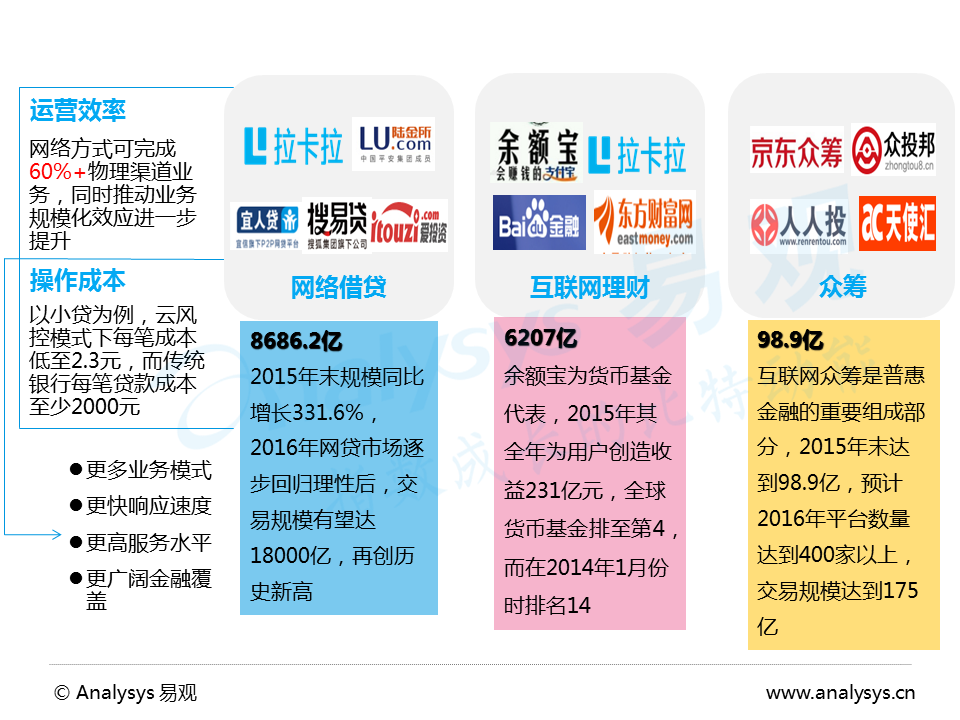

➃创新金融服务市场规模快速提升,加大了大众金融参与性

普惠金融降低市场门槛,实现金融业务创新(第三方支付 /网络借贷 / 众筹 / 互联网理财 / 大数据金融 / 直销银行等)。

➄网络普及率提升,电子支付推动普惠金融覆盖力度上升

据《中国互联网络发展状况统计报告》显示,截至2015年12月,中国网民规模达6.88亿人(当前为中国网民规模达7.1亿),互联网普及率达到50.3%,手机网民规模达6.20亿,互联网及移动互联网已经改变社会生活形态、金融消费形态,从支付数据上看,2015年电子支付成为大众广为接受并迅速提升操作方式,“科技+金融”推动金融服务突破物理限制,使得服务呈现规模化、移动化发展。

三、中国普惠金融发展趋势

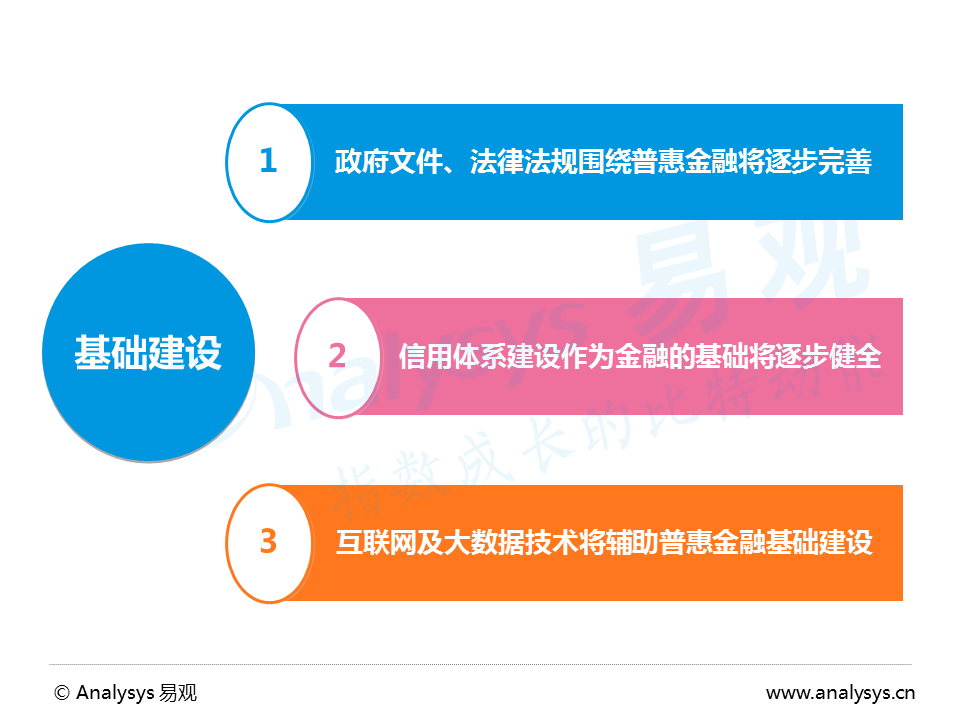

➀普惠金融制度基础将逐步健全完善

Analysys易观分析认为,随着国家对普惠金融的提倡以及对互联网金融的重视,针对互联网金融的法律支付和监管政策将逐步完善,普惠金融监测指标体系有望从局部到整体得到建立。

其次,信用是金融交易的核心要素,互联网及大数据技术也是科技金融的重要技术手段,这些都将作为普惠金融的基础逐步健全。

➁中小微企业及商户将成为普惠金融重点领域

中小企业融资难一直是传统金融的痛点。据公开数据显示,我国中小企业数量达到7000多万,占全国企业总数99%以上,若把尚未注册的小微商户计算在内,数量更多。

但由于中小企业存续时间不确定,缺少可抵押资产,银行获取中小企业信息成本比较大,加之中小企业贷款具有少、频、急、短等特点导致其市场交易成本比较大,使得中小企业很难获得银行的贷款,即使获取银行贷款,其成本要比大企业高很多。

➂消费金融作为普惠金融一环,有巨大发展空间

Analysys易观分析认为,普惠金融面向的农民、城市低收入群体等收入虽低,但是对于租房、结婚、家电、装修等消费是刚性需求,大众参与途径与门槛获得提升后,消费金融在这些市场将有很大的增长空间。

➃结语

定义

根据国务院印发的《推进普惠金融发展规划(2016—2020年)》,对普惠金融定义、覆盖群体、发展目标做出了明确界定。

普惠金融:指立足机会平等要求和商业可持续原则,通过加大政策引导扶持、加强金融体系建设、健全金融基础设施,以可负担的成本为有金融服务需求的社会各阶层和群体提供适当的、有效的金融服务,并确定农民、小微企业、城镇低收入人群和残疾人、老年人等其他特殊群体为普惠金融服务对象。

发展目标:至2020年,我国普惠金融发展水平要达到国际中上游水平。

《中国普惠金融专题研究报告2016》