全球零售银行业大幅裁员撤店,科技金融有何机会?

江湖上曾经流传一个段子:

邮局不努力,成就了顺丰;商场不努力,成就了淘宝;银行不努力,成就了支付宝;运营商不努力,成就了微信。

每一个成熟的传统行业与客户需求之间的差距,都存在见缝插针的创业机会,当相应的技术因子兴起,触动痛点、变革行业之后,传统企业将自食故步自封的苦果。

大而不倒的银行业亦不例外。

银行零售业务裁员撤店

农行行长周慕冰表示,银行经营规模快速扩张、盈利高速增长、竞争压力宽松的黄金时期已经结束。今年9月,36氪就报道,四大银行上半年总共裁员超过2.5万人。

图片来源:人民网财经

如今不仅是移动支付普及率全球领先的中国,连美国的银行业开始断臂求生。

据Business Insider报道,自去年第三季度以来,美国银行、花旗集团和摩根大通关闭了389家分行。

在金融危机之前,美国银行拥有6000家分行,现在已缩减到4629家,该银行从去年开始削减了112个金融中心。

美国银行不是唯一重组支行业务的银行。当花旗集团在10月14日公布的第三季度财报中,透露其北美分行数量比去年第三季度减少了7%,并且全球支行数量也下降了116家,达到2679家。

减少的不仅仅是银行支行,还有员工数。美国银行6月表示,它计划从个人银行业务部门裁减8000个工作岗位。据彭博2015年年底报道,花旗集团计划从2016年1月开始裁减至少2000个职位。当时,花旗集团全球员工超过20万。

据新京报报道,花旗银行在今年年初相继关闭了三家中国分行,包括深圳前海支行、北京望京支行和大连星海湾支行。此外,2013年9月起,苏格兰皇家银行、德意志银行先后关闭了在华的零售业务。互联网金融让银行的个人信用消费贷款业务减少,也是一些外资银行在华裁员的原因之一。

受互金行业冲击,断臂求生

对于外资零售银行密集关店,除了经济下行因素外,业内分析认为跟互联网金融崛起也有关,新生代消费者更习惯电子化交易,甚至有可能推出远程开户,这都对传统银行的实体网点有威胁。

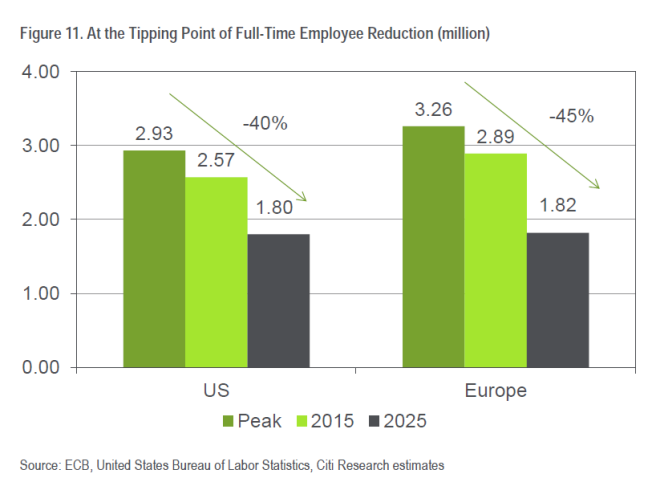

花旗银行曾发布报告《金融科技如何银行业逼向引爆点?》,预计2015—2025年间,银行雇员将减少30%,且裁员速度会由近些年的每年2%上升到3%。

银行将大幅裁员

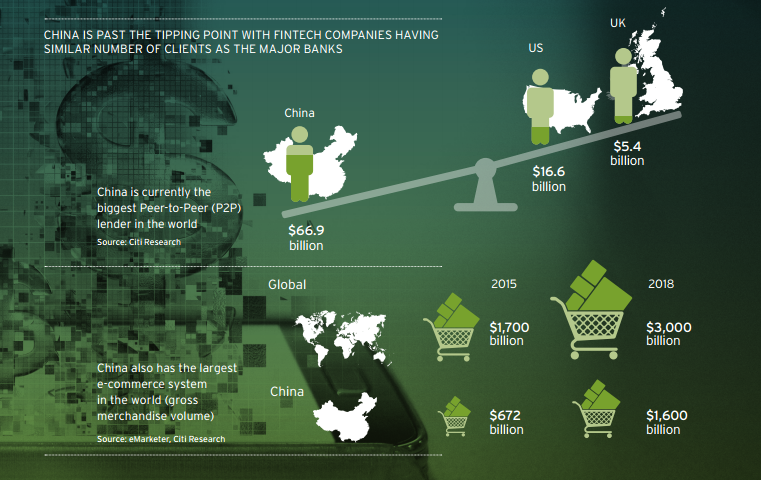

这样的现象,在电子支付和电子商务领先全球的中国,金融科技对银行业的颠覆应该是有过之而无不及。

中国互联网金融和电子商务的发展体量领先世界

花旗银行认为,中国第三方支付就像另一个银行系统,银行业务正受到支付宝等第三方支付业务的侵蚀。同时,支付只是这些互联网公司接触用户的一个入口,这些公司日后可能扩展到更多金融服务,受到最紧迫威胁的银行业务有:个人贷款(Personal Loans),中小企业贷款(SMB loans),移动支付(Digital pmts.)和财富管理(Wealth Mgmt.)。

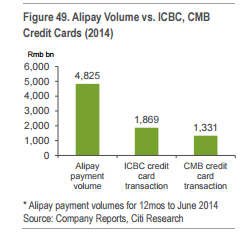

大量的互联网消费金融业务威胁到了传统银行的信用卡业务,阿里和京东分别推出了蚂蚁花呗和京东白条,这些产品的便利与低息,有明显的优势,其更大的用意在于刺激消费而非赚取利差,而且同时还获得了客户的信用信息;理财通、余额宝等各种宝宝类服务的推出,使人们把大量钱从银行里转出,影响银行的流动性,同时抢占个人财富管理市场;支付方面,花旗银行的报告显示,支付宝的支付量已超过了工商银行和招商银行信用卡交易量的总和。

类似的情况不仅出现在中国,国外的互联网金融行业也在不断发展。

积极布局数字化转型

然而,穷则思变,对于撤销分行与大幅裁员,银行方面则另有一番说辞。

花旗表示,在中国关闭网点是“积极进行数字化转型和布局”。 美国银行第三季度财报也表示,自助服务要向数字渠道、手机、在线和ATM转移,美国银行首席财务官Paul Donofrio表示,分行的关闭就是这种转型的一部分。零售银行富国银行表示,信用卡申请、消费者忠诚度,以及客户与银行的互动已经大幅下降,计划重新转向移动业务。

美国银行拥有2100万手机银行活跃用户,18 %的存款交易是通过移动设备完成的。高盛也开设了线上的美国储蓄账户。摩根大通新卡账户的发起量在本季度上升了35%,超过3/4的新账户通过数字渠道开通,活跃的移动用户在第三季度上升了17%。因此,摩根大通将营销工作重点面向“千禧年客户”,他们在新支票账户客户中占了57%的份额,而且更有可能使用手机银行。

随着网络技术的普及,消费者越来越倾向于选择网上交易服务,银行业无疑要根据消费者行为的变化调整自身业务,逐渐将业务重点转向移动端。在美国,银行支行现在强调更多的是增值服务,增加更多的抵押贷款和投资专家咨询服务。它们正在成为一个根据生活事件提供咨询的地方,包括抵押贷款、投资、大学储蓄等。

这样的趋势也符合花旗银行判断,上述报告也认为,未来银行机构可能会更多专注在咨询和顾问业务,而非交易业务。因为,银行实体网点的投资回报率本身就在逐渐降低,银行分支及其人力成本占银行零售业务成本的65%,而数字化转型也有利于银行降低成本。美国银行的Donofrio说,网上交易的成本仅有支行的1/10。“这对客户更好,对我们的股东也更好”。

变革中科技金融有何机会?

银行业的变革与重组意味着资源重新分配,网络成为银行与客户互动的主要渠道,这意味着对银行支行和工作人员的需求将会减少,不少银行选择聚焦高端业务。在银行精简自身业务的同时,也给新进入的创业公司面临则不少的机会。

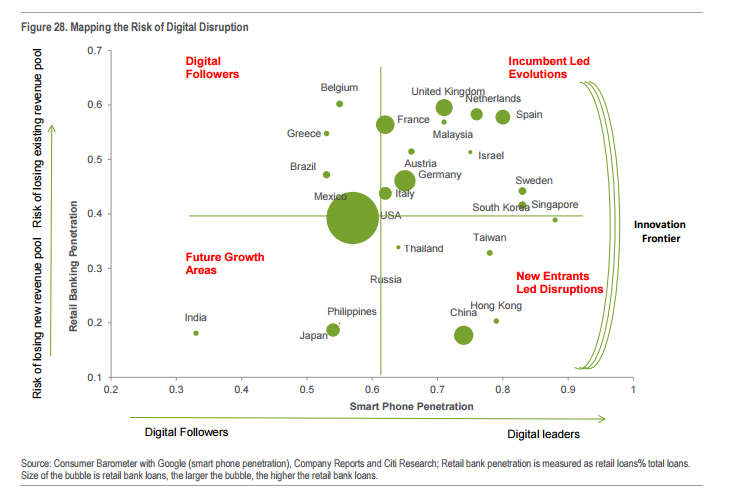

与发达国家不同,花旗的报告认为,中国银行业的变革主要由新进玩家在引领,而非传统的银行自行变革,比如深圳前海微众银行、浙江网商银行两家纯互联网银行,完全没有物理网点,都是由互联网公司创立。

除了上述提到的个人贷款和中小企业贷款、移动支付和财富管理等方面,金融科技公司也许还能从以下方面切入:

中小客户征信业务:在如今中国银行业中,商业银行的客户信息数据库中最为缺少的便是小微企业的信息资料,而支付宝和微信等第三方支付工具,不仅接触到用户的收入情况,还掌握了用户的大量消费数据。他们对中小客户的了解显然比银行多得多。基于大数据技术,科技公司可以对所有用户进行征信,蚂蚁金服的芝麻信用就根据掌握用户信息的多寡与具体情况给用户打分,同时给用户计算借款额度。

个性化理财业务:由于掌握大量的用户信息,科技公司根据用户的能根据用户的风险偏好和流动性偏好,运用人工智能和大数据业务给用户提供理财建议,有利于提高客户收入,同时数字技术简化了购买理财产品的流程,客户购买意愿更高。同时上述征信业务的存在,应用在向客户推荐服务的同时就可以审核客户资质。

优化业务流程与风控、监管:正如毕马威的报告指出,科技金融将重构零售银行业,未来银行业分成三层:平台层、产品层和处理层。处理层存在大量的机会,其主要功能是优化业务流程,包括支付、清算、核心平台、了解客户(KYC)和反洗钱(AML)。创业公司可以为银行提供服务,使得上述流程变得更加便捷和安全,其中区块链技术可能会发挥很大的作用。