私募做市只闻其声:十家试点私募焦急等待验收

新三板在线 · 文/郭净净

近日,来自首批试点私募做市的相关人士透露,十家首批试点的私募做市商都在等待验收,但这些机构收到消息,私募做市商的验收标准还没有制定出来。

2016年12月13日,全国股转系统公布首批进入私募做市业务试点专业评审现场验收环节的私募机构名单。

这十家机构分别是:深圳市创新投资集团有限公司、山东省高新技术创业投资有限公司、广东中科招商创业投资管理有限责任公司、上海复星创富投资管理股份有限公司、敦和资产管理有限公司、江苏毅达股权投资基金管理有限公司、盛世景资产管理集团股份有限公司、朱雀股权投资管理股份有限公司、浙商创投股份有限公司和深圳同创伟业资产管理股份有限公司。

其中,中科招商(832168)、浙商创投(834089)和同创伟业(832793)已经挂牌新三板,而盛世景、朱雀投资等机构也提交了挂牌材料。

做市依旧处于历史低潮

彼时,首批私募做市试点名单一公布,相关机构就对新三板在线称,原本预计私募做市业务会在2017年1月份开展,但如今保守估计在今年第一季度才能实施。

如今,2017年第一季度已经过去。首批试点的私募做市商仍未有开展做市业务的迹象,这不由令市场和相关机构有点焦急。

当然,对于首批私募做市商而言,当下也不是做市的好时机。众所周知,虽然近来新三板市场有所回暖,但做市市场情况却更加严峻。

新三板在线查阅股转系统数据显示,3月31日市场交易额达到18.76亿元,创2017年交易新高。当天,三板成指上涨19.31点至1246.89点,但三板做市指数却下滑0.92点至1159.68点,依然低位徘徊。

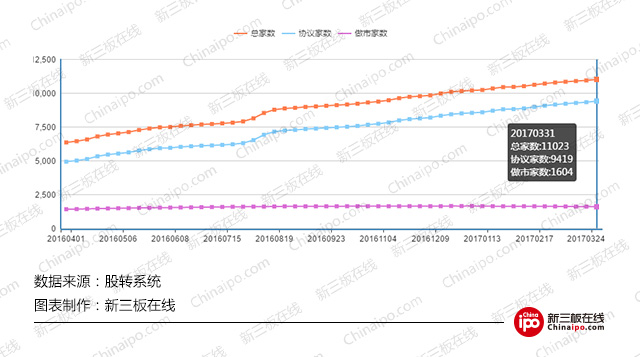

与三板做市指数相匹配的是,新三板做市市场的整体不振。截至2017年3与31日,新三板总挂牌企业数是11023家,其中采取协议转让方式的企业攀升至9419家,但做市转让方式的企业却持续下降,仅有1604家,占比为14.55%。

而一年前(2016年4月1日),在整体新三板挂牌企业只有6361家的时候,当时采取做市转让的企业数是1421家,占比达22.34%。

实际上,2017年1月9日,是新三板做市企业家数最多的时候,当天是1663家,占总挂牌企业数10209家的16.29%。

对于目前的情况,相关人士认为,做市商对新三板流动性起到一定作用,但未达到预期效果。而新三板做市制度面临不少困境,比如具备做市资格的做市商数量太少。

一个不容忽视的数据对比是,相对于中国新三板超过11000家挂牌企业面对90家做市商的局面,美国纳斯达克在不到3000家企业的背景下,其做市商却有600多家。即便从全国来看,国内获得券商牌照的机构不到150家,这一数量也远不能满足新三板进一步发展,特别是创新层发展的需要。

实际上,新三板在线根据东方财富choice数据发现,截至2017年4月1日,现有的90家做市券商中,广州证券、兴业证券、中泰证券位居前三甲,分别拥有的做市股票数量是288只、284只和282只。此外申万宏源、上海证券等30家做市券商机构所持的做市股票数量也超过100只。

而截至目前拥有做市商最多的新三板挂牌企业联讯证券(830899),也不过只有54个做市商。第二名华强方特(834793)拥有41个做市商。统计下来,做市商家数超过十个的挂牌公司不过129家,也就是说,其余将近1500家做市企业的做市商都在9家或9家以下。

在这种局面下,做市商数量太少,形成了实质性的垄断性做市状况,让市场难以形成竞争性报价。在相关人士看来,这就导致做市制度异化,在做市商拿票价格、拿票形式、撮合交易等方面给市场正常运行带来风险,最终影响市场流动性。

将一同推出配套政策?

另一个困境是做市商盈利模式问题。相对于纳斯达克做市商库存股来源既有IPO途径买入也有市场购买,新三板做市商库存股却主要从原股东手中协议受让或参与挂牌公司定增,做市商拿股价可获得很大折扣。

据此,分析认为,做市商可以通过买卖价差来盈利,目前做市商普遍如投资机构那样通过抛售来获利,丧失了活跃市场流动性的交易性。

新三板做市商制度的另一个困境是,做市商库存股票的持仓限额及配套交易制度缺失。美国纳斯达克做市商所持库存股占总股本的比例不超过1%,同时市场上配套的融资融券制度、做市商间交易制度及大股东减持限制等交易机制成熟,避免大额减持对市场冲击。

反观新三板,根据《全国中小企业股份转让系统股票转让方式确定及变更指引(试行)》要求,做市商合计取得不低于挂牌公司总股本的5%或100万股(以孰低为准),且每家做市商不低于10万股的做市库存股票。

在相关人士看来,目前新三板没有融资融券等相关配套的交易机制,只能通过提高做市商库存股数量来保障交易的连续性,大量库存股为做市商带来持仓风险和成本。

就拿做市最积极的广州证券来说。新三板在线根据东方财富choice数据获悉,2016年6月,广州证券通过定向增发,以6元/股拿下国游网络(834856)20万股股份,耗资120万元。但国游网络截至今年4月1日的最新收盘价是2.05元/股,广州证券浮亏79万元。

当然,广州证券所持国游网络股份不算多。同样的情形发生在轩辕网络(830891)、天衡股份(831489)等新三板股票身上。

而从东方财富choice数据上可知的80多份库存股状况来看,广州证券所持大部分库存股仍是盈利的。

当前新三板做市商制度的困境,还有做市企业转协议的压力。IPO提速、优质挂牌企业IPO步伐加快,做市券商作为国有股相继退出相关拟IPO新三板股票,更有200人股东人数等问题,诱发更多企业纷纷放弃做市转让方式。而做市方式无法解决挂牌企业大宗交易障碍等问题,均使得企业被迫变更为协议转让方式。

在这种背景下,首批私募机构做市试点的积极推进,就更使得市场期待。毕竟,在市场看来,这能丰富新三板做市机构类型,有效发挥私募机构定价能力,改善新三板市场流动性,提高全国股占系统服务中小微企业能力。

更重要的一点是,相对于券商,私募机构在处理企业关系上的思维有所不同,即券商是中介思维,而私募机构是股东思维。也就是说,私募机构做市,将更给新三板做市制度带来一些创新和改变。

但也有观点认为, 私募机构做市本身还存在风险和问题,券商直投和券商做市有严格的防火墙,但私募机构显然会优先给已投企业做市,投资机构当然会提升这些企业的股价。

无论如何,自2016年12月中旬首批私募做市试点名单公布,已经将近5个月了。尽管这十家试点私募机构开展做市,并不能对市场和目前流动性带来什么根本性的作用。但如果监管层连验收标准都没敲定,就不免令相关机构和市场焦急等待之余,略感失望。

不过,也有市场人士认为,私募做市迟迟未能落地,或许是监管层欲一同推出相关配套政策。

本文出品:新三板在线。作者:郭净净。

转载声明:本文为新三板在线原创文章,转载请注明出处及作者,否则为侵权。

风险提示:新三板在线呈现的所有信息仅作为投资参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!