2020年中国房地产百强企业特点分析

1、销售业绩增速放缓,市场份额升逾六成

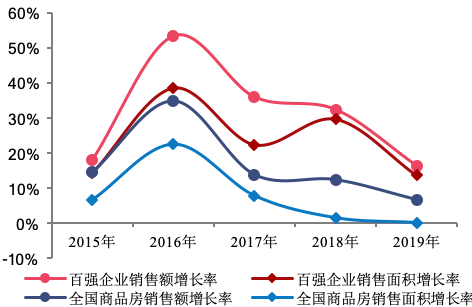

图1 百强企业2015-2019年销售增长情况

2019年,百强企业通过精准把握市场需求、匠心打造高性价比产品、适度加大营销推盘力度等策略,销售规模稳步提升,销售总额、销售面积分别达98179.3亿元、72458.3万平方米,同比增长16.3%和13.5%,增长率分别高于同期全国增幅9.8、13.6个百分点,持续跑赢大势。

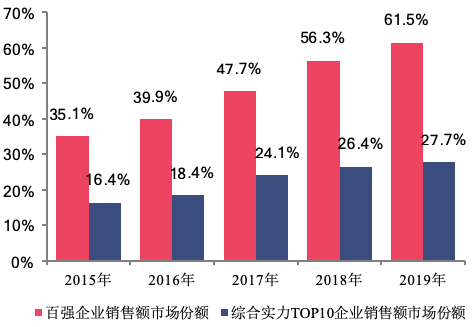

图2 百强企业及综合实力TOP10企业2015-2019年市场份额

百强企业市场份额持续扩大至六成,行业集中度进一步提升。2019年,百强企业销售额市场份额稳步上升至61.5%,较上年提高5.2个百分点。其中,综合实力TOP10企业销售额市场份额为27.7%,较上年提高1.3个百分点。

2、把握市场机遇因城施策,优产品强营销保增长

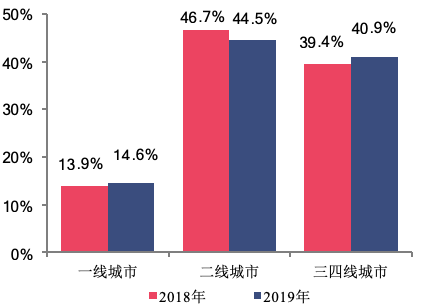

图3 百强代表企业2018、2019年各等级城市销售额分布

2019年,全国房地产市场调控政策整体偏紧,百强企业积极把握热点城市市场机遇,二线城市仍是主要销售来源。从50家百强代表企业重点项目销售情况来看,一线城市受地产相关需求回暖等因素影响,销售额占比较上年小幅上升0.7个百分点至14.6%;二线城市占比为44.5%,较上年下降2.2个百分点;三四线城市受城镇化进程提速、房企加快出货等因素影响,销售额占比增长1.5个百分点至40.9%。

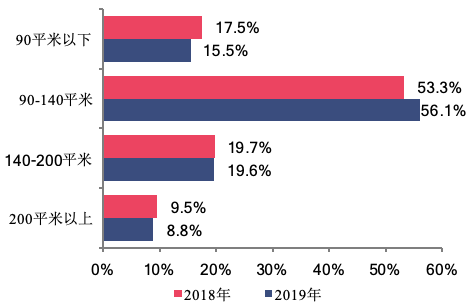

图4 百强代表企业2018、2019年重点项目各面积段销售占比

2019年,百强企业加大首改类产品的推出比例,支撑企业销售业绩的稳步增长。从50家百强代表企业重点项目各面积段产品的销售额占比来看:90-140平米首改类产品销售额占比达56.1%,较上年提升2.8个百分点;90平米以下首置类、200平米以上高端类及140-200平米改善类产品的销售额贡献率分别为15.5%、8.8%、19.6%,较上年分别降低2.0、0.7、0.1个百分点。此外,百强企业回归产品本身,聚焦产品力及服务质量的提升,全方位满足“美好生活”需求。

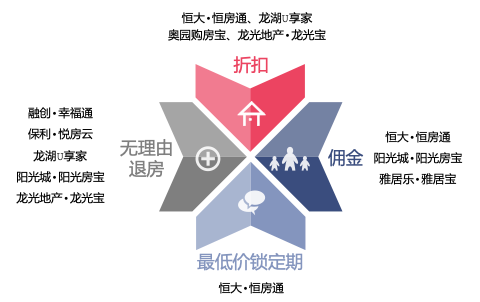

图5 部分企业线上营销平台购房优惠措施

百强企业通过多盘联动、打造购房节、全民营销等渠道为销售造势、蓄客,通过加大优惠、提高佣金等方式实现项目有效去化。一方面,百强企业通过多盘联动为营销活动造势,另一方面,百强企业通过打造购房节、全民营销等进一步拓宽营销流量。

3、行业盈利能力整体下降,优秀企业逆势提升

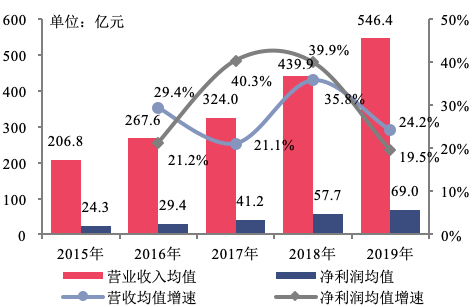

图6 百强企业2015-2019年营业收入与净利润均值变化情况

2019年百强企业营业收入与净利润保持增长态势,增速较上年有所放缓。销售业绩的稳步增长带动营业收入和净利润的持续增加,百强企业营业收入均值达546.4亿元,净利润均值达69.0亿元,分别同比增长24.2%、19.5%,增速较上年减少11.6、20.4个百分点。由于营业成本上涨及销售溢价率下降等因素,百强企业净利润均值增速不及营业收入均值增速,出现“增收不增利”现象。

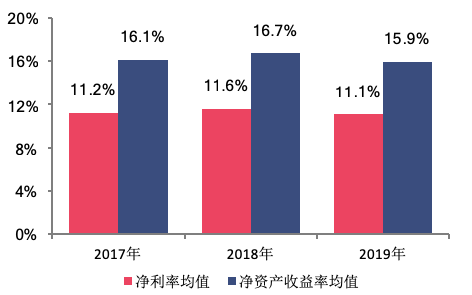

图7 百强企业2017-2019年净利润率及ROE情况

2019年,百强企业净利润率、净资产收益率均值分别为11.1%、15.9%,盈利能力小幅下降。受房地产调控政策持续、各类成本居高不下等因素影响,叠加企业周转速度的下降,百强企业净利润率均值、净资产收益率均值较上年分别下降0.5、0.8个百分点。未来行业利润率仍面临较大下行压力,百强企业应提前做好应对策略,决胜低利润率时代。

4、企业换仓回归一二线,多渠道融资促稳健发展

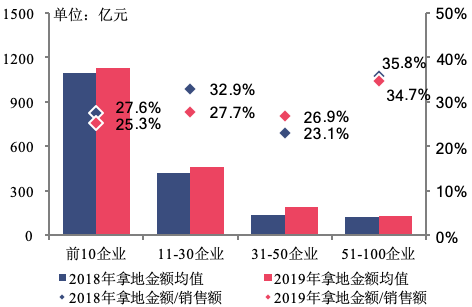

图8 百强代表企业2018-2019年拿地金额占销售额比重均值

百强企业拿地态度谨慎,拿地金额占销售额比重延续下降趋势。2019年,50家百强代表企业拿地金额占销售额比重较上年降低2.7个百分点至26.7%。前10企业及11-30企业的拿地金额占销售额比重则分别降低2.3个、5.2个百分点至25.3%、27.7%;31-50企业是拿地金额占销售额比重出现增长的唯一层级,其比重较上年增长3.8个百分点至26.9%;51-100企业的拿地金额占销售额比重为34.7%,较上年降低1.1个百分点。

图9 部分百强企业2018-2019年信用债发行结构

百强企业的国内信用债发行总量减少,公司债略有增长,中期票据回落明显,此外海外债发行量有所回升。2019年,百强企业国内信用债发行规模为2036.4亿元,同比减少16.7%,其中公司债发行规模超1400亿元,同比增长7.7%,占百强企业信用债发行总量六成以上;中期票据发行降温,发行量同比减少58.0%;短期融资券发行量同比回落11.8%。在境内融资受阻的情况下,百强企业积极寻求海外市场融资渠道,海外债发行规模同比增长8.8%至3388.1亿元。

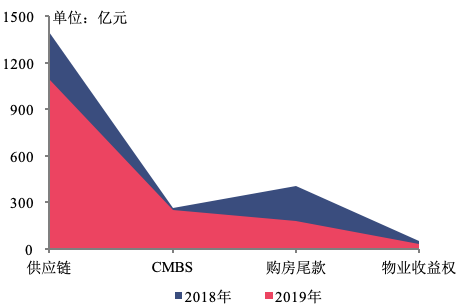

图10 部分百强企业2018-2019年ABS发行结构

百强企业ABS发行规模占房地产企业发行总量的62.4%,其中供应链保理ABS占比最高。2019年,百强企业的ABS发行规模同比增长13.4%,共计1797.3亿元,占房地产ABS发行总量的62.4%。供应链ABS是百强企业发行ABS的主要类型,发行规模为1094.0亿元,占百强企业ABS发行量的60.9%,大型企业在供应链ABS发行方面占据优势,恒大、碧桂园、万科三家发行量均超百亿。

5、“去杠杆”转为“稳杠杆”,强化管控保障现金流

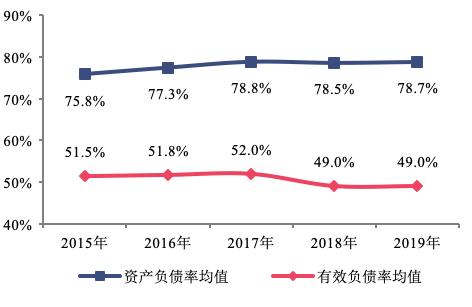

图11 百强企业2015-2019年负债率情况

百强企业由“去杠杆”转为“稳杠杆”,负债水平仍处于高位。2019年,百强企业资产负债率均值为78.7%,较上年微增0.2个百分点;剔除预收账款后,有效负债率均值为49.0%,与上年保持持平,百强企业整体负债水平保持稳定。从债务期限结构来看,百强企业债务期限结构略有改善,短债长债比较上年略有下降0.01,其中,规模较大企业债务期限结构更为合理,前10企业短债长债比均值为0.40。而短期债务占比较高的企业应警惕短期内资金风险。

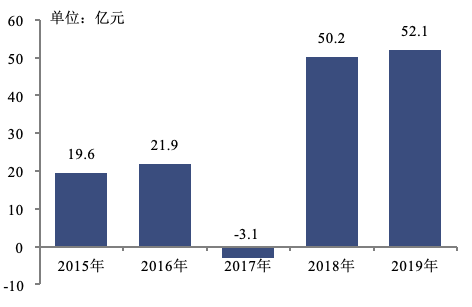

图12 百强企业2015-2019年经营活动产生的现金流量净额均值

百强企业加强现金流管控,经营性现金流明显改善,为资金安全保驾护航。2019年,百强企业经营活动产生的现金流量净额均值为52.1亿元,较上年增加1.9亿元。

6、快速去化缓解高价地压力,精准投资降低资金风险

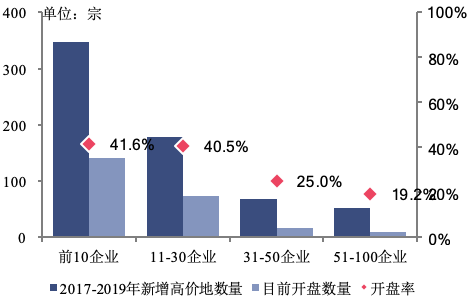

图13 各层级百强企业2017-2019年新增高价地开盘情况

百强企业历史高价地开盘率近四成,企业规模越大其高价地开盘程度越高。为分析百强企业高价地去化情况,研究组整理了百强企业近三年所拿高价地及其开盘情况。结果显示:百强企业新增高价地694宗,其中267宗目前已经开盘,三年开盘率达到38.5%。百强各层级企业的高价地开盘情况呈现明显递减趋势,前10企业的高价地开盘率最高达41.6%;11-30企业、31-50企业的高价地开盘率分别为40.5%、25.0%。

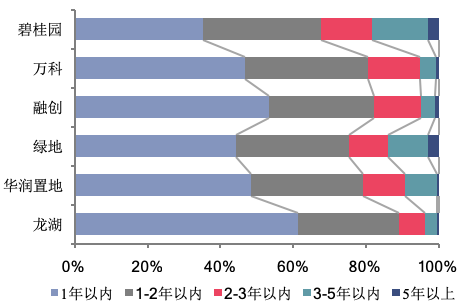

图14 百强代表企业可售货值去化结构

研究组基于2016-2019年百强代表企业的新增土储情况、城市的土地消化周期,对其可售货值结构进行分析研究。结果显示:百强代表企业的可售货值结构良好,去化周期在2年之内的储货占比超七成,其中,45.9%可在1年内去化,31.3%可在1-2年内去化,得益于全国性布局的深化,百强代表企业的可售货值结构整体良好,去化压力较小,充足的货值储备为企业的业绩发展提供重要支撑。

7、持续参与精准扶贫,全面履行企业公民责任

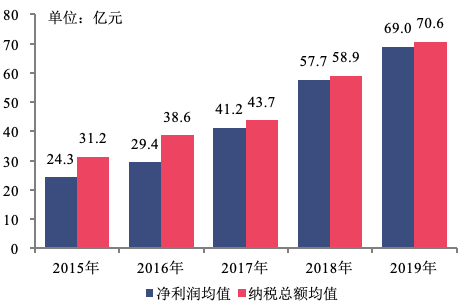

表15 百强企业2015-2019年纳税情况

2019年,百强企业积极依法纳税,纳税额稳步增加,百强企业纳税额均值达70.6亿元,同比增长19.8%,其中税金及附加均值为35.7亿元,所得税均值为34.9亿元,同比分别增长19.2%、20.4%。百强企业凭借资金、技术、市场、管理等优势,不断改进扶贫工作方法,探索扶贫新模式,注重提高扶贫效果的可持续性,为精准扶贫贡献房企智慧。

8、积极出手抗击疫情,多举措做好防控工作

图16 部分房企加强疫情防控示意图

百强企业以人民生命安全为中心,采取各类疫情防控措施。物业服务是挡住疫情进入居民住宅的最后一道门,融创、保利等企业对小区进行全面消毒消杀、加强进出人员管控、加强防疫宣传工作,为业主提供防疫和便民服务,配合相关部门做好疫情排查工作,筑牢社区防疫墙;百强企业遵照防疫要求,为保证客户和城市防疫安全,关闭售楼处全力配合疫情防控,为租户减免租金,携手共度难关。此外,百强企业积极践行企业公民责任,捐赠各类物资支援抗疫,参与防疫设施建设贡献力量。