从巴菲特致股东信提炼的26条投资箴言(一)

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:巴菲特是有史以来最伟大的投资者。每年他都会给公司的股东写一封信,信中既汇报了公司的业绩表现,也会传播其投资理念,总结经验教训,是投资圈不可或缺,需反复研读的珍贵材料。在这方面,CB Insights做了很好的功课,它把巴菲特近40年的致股东信进行了梳理,提炼出来26条巴菲特的投资箴言。正值本世纪迄今最大的黑天鹅时刻之际,好好看看他老人家的教诲,也许能帮助我们度过这一危机。原文发表在cbinsights.com上,标题是:26 Lessons From Warren Buffett's Annual Letters To Shareholders。鉴于篇幅关系,我们分八部分刊出,此为第一部分。

每一年,沃伦·巴菲特都会给伯克希尔·哈撒韦公司的股东写一封公开信。在过去40年的时间里,这些信已经成为整个投资界每年的必备读物,通过它,你可以深入了解巴菲特及其团队是如何思考从投资策略到股票所有权乃至于公司文化等各个方面的。

26岁那年,内布拉斯加州股票经纪人,学校老师沃伦·巴菲特手上拿着17.4万美元的“退休基金”,然后决定开始自己的投资业务。

二十年后,他成为了亿万富翁。

如今,这位“奥马哈先知”的净资产将近900亿美元——是仅次于杰夫·贝索斯(另一位以致股东公开信出名的CEO)和比尔·盖茨,位居美国第三富的人。巴菲特的公司伯克希尔·哈撒韦的股票是有史以来价格最昂贵的一支,其A类股每股高达33万美元。

伯克希尔·哈撒韦公司的基本战略是确定有价值的公司,然后不断买入公司越来越多的股份。

该公司所持股份当中最有价值的部分,包括了可口可乐、富国银行以及西南航空等美国经济巨头大概10%的股份。

伯克希尔·哈撒韦公司还持有将近19%的美国运通,11%的Delta以及近6%的苹果(手头市值最大的一支股票,超过了 730亿美元)。它还买下了约60家公司的控股权,其中包括Geico、Dairy Queen以及Fruit of the Loom 等知名品牌。

伯克希尔·哈撒韦公司的投资组合还有很多成功没那么知名,比方说See's Candy,巴菲特称之为“梦想公司”。1972年的时候巴菲特以2500万美元的价格收购了See's Candy,到2019年时,这家公司所带来的回报已经“远远超过”了20美元——这相当于近8000倍的回报。

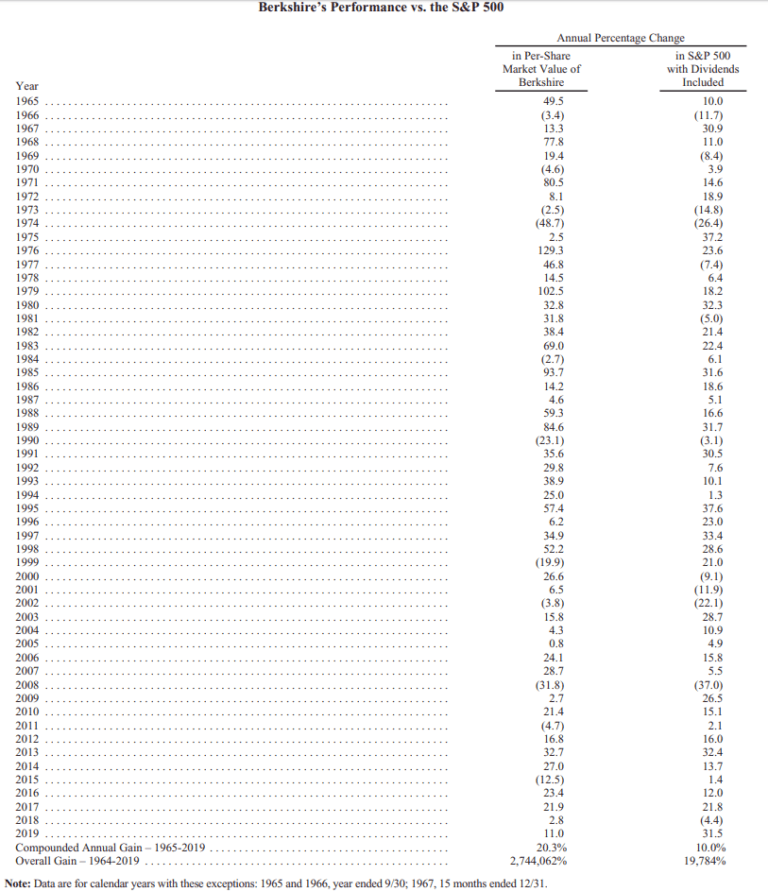

伯克希尔·哈撒韦公司的投资者表现也很不错。自1965年以来,伯克希尔哈撒韦的A类股票的价格上涨了超过2700000%。相比之下,标准普尔500指数同期的总收益大约增长了20000%。

无怪乎巴菲特每年都会在(已经成为商业和金融界的年度盛会的)致股东公开信一开头公布公司股票业绩与股票指数对比的更新表。

尽管在投资上大获全胜,但巴菲特本人却非常低调。他宣扬财政责任的重要性,他还住在自己1938年在奥马哈用31000美元买入的房子里面。他吃麦当劳,每天喝“至少五瓶12盎司的可口可乐”。

巴菲特的公开信中也体现了这种接地气的品质。除了经营好伯克希尔哈撒韦的股票以外,他还给人讲笑话,分享轶事,并用诙谐的名言警句来阐明他的核心观点。

他嘲笑自己的犯错,同时表扬伯克希尔哈撒韦公司的CEO经理团队。他的投资哲学不是基于复杂的财务分析,而是基于常识对特定公司的价值做出的评估。

结果是大量有引用价值的、朴素的投资智慧:

“你支付的是价格,你得到的是价值。” (2008年)

“总体而言,投资者的回报随着运动的增加而减少。” (2005年)

“当别人恐惧时贪婪,当别人贪婪时恐惧。” (2004年)

“只有当退潮时,你才能发现谁在裸泳。” (2001年)

以下,我们将从过去40年伯克希尔·哈撒韦致股东公开信中,汲取出26条最重要的经验教训。

这些经验教训共同构成了被认为是史上最伟大投资者的理念和建议之纲要。

目录

高管薪酬

高管应该论功行赏

不要给高管股票期权作为报酬

股票所有权

以所有者而非投机者的身份去购买股票

不要忽视无形资产的价值

市场波动

无视股价的短期波动

当别人贪婪时要恐惧,当别人恐惧时要贪婪

平时省钱,战时就能多买

投资策略

寻找把收益用来投资发展的公司

不要投资复杂到你没法完全理解的企业

投资那些生产必需品但不性感的公司

股票回购往往是对公司现金的最佳利用方式

价值投资

永远不要因为觉得公司便宜而投资

预期会发展不能是投资公司的唯一理由

永远不要用自己的股份去收购别人的

全球经济

美国并未衰落,而是正变得越来越高效

当前的董事会激励机制已崩坏,出现倒退

管理

拥抱“懒惰”的美德

时间是优秀企业的朋友,平庸企业的敌人

复杂的金融工具是危险的负债

投行家的激励一般都不是你的激励

企业文化

领导应该以身作则

雇没必要工作的人

薪酬委员会已让CEO的薪酬失控

债务

永远不要借钱炒股

趁便宜的时候借钱

举债就像玩俄罗斯轮盘赌

高管薪酬

1.高管应该论功行赏(eat what they kill)

1991年,伯克希尔·哈撒韦收购了当时是北美领先的工作鞋制造商的布朗鞋业(HH Brown Shoe Company)。巴菲特在当年的致股东公开信中谈到了收购的部分原因。

尽管巴菲特认识到制鞋这个行业很难做,但他喜欢布朗鞋业的盈利性。他也很喜欢公司CEO Frank Rooney,希望他能留下来。而且对于该公司规定的“最不寻常的”高管薪酬计划,他绝对也很喜欢,他说“这让我心里热乎乎的”。

在布朗鞋业这里,每一位经理拿到的不是股票期权或者有保障的奖金,而是固定的每年7800美元(相当于今天的14500美元)的报酬,外加“公司利润扣除资本费用后的一定比例的数额”

换句话说,每位经理拿到的是公司利润减去利润的资金成本后的百分比。结果是,布朗鞋业的每个经理都必须“真正处在所有者的位置上”,发自内心去衡量一个项目的投入跟产出是否匹配。

巴菲特是这种“论功行赏”(Eat-What-You-Kill)型高管薪酬哲学的坚定信徒。

巴菲特还成功说服了可口可乐(巴菲特最大的重仓股,持股占6.2%)的领导层削减“过高”的高管薪酬计划。

巴菲特认为,尽管高管奖金可以激励大家超越自我,但个人成功只有跟高管责任紧密相关时才能发挥作用。

在巴菲特看来,高管的薪酬计划往往软弱无力,不过是看公司的收入或者股价上涨来给经理发奖金,而这些通常都是前任经理创造出来的条件。

巴菲特在1985年的致股东信中写道:“ 在伯克希尔…我们采用的是薪酬激励制度,依照是否达成职权范围内的目标作为奖励关键经理的依据。我们认为,表现好的部门,不管伯克希尔的股价是涨是跌还是保持平稳,都应该予以奖励。同样地,即便公司股价飙升,表现平平的个人也不应该拿到特别奖励。”

在伯克希尔·哈撒韦这里,巴菲特实行的是个性化的薪酬制度,看经理个人的行动表现予以奖励——即使这有时会违反直觉,意味着在公司业务不佳时仍可能会奖励个别部门的经理。

2.不要给高管股票期权作为报酬

2000年,互联网泡沫破灭。世界各地的公司都纷纷关门大吉,投资者的持股一下子血本无归。

与此同时,许多失败或巨亏(股东因此也蒙受损失)的公司高管却拿到了创纪录的薪酬。

2001年春,思科的股东总共损失了28.6%的投资——但CEO 约翰·钱伯斯(John Chambers)却拿到了1.57亿美元,其中主要是兑现的股票期权(其中包括约33万美元的直接现金补偿)。

在美国在线(AOL)的股东亏损了总计54.1%之后,CEO Steve Case却拿着1.64亿美元的薪酬走人。还有花旗集团、Tyco、CMGI 等公司,也是CEO 一次又一次地赚走了亿万美元,而他们的股东却面临严重亏损。

2010年,思科CEO 约翰·钱伯斯(John Chambers)出席达沃斯世界经济论坛。

在2001年的致股东公开信中,巴菲特严厉批评了这些高管。

查理(芒格,公司副主席)跟我对于近年来,许多让公司亏损累累的经理人与公司高层,竟然能够带着丰厚的利润弃股东们扬长而去感到相当不耻,这些人在公开场合鼓励投资人高价买进公司股份的同时,自己却暗中将股票倒到市场上,这些可耻的企业领导人简直把股东当作是自己的禁脔而非伙伴。

巴菲特认为授予CEO股票期权作为薪酬的做法方面存在几个问题。

首先,存在股权稀释的问题。授予新的期权增加了公司的股份数量,稀释了股东原有的期权池,并降低了股东目前持有股票的价值。这意味着巴菲特所持有的那家公司的股份价值比以前下降了——这跟巴菲特的理念背道而驰:他认为经理人应该努力增加而不是减少他手上股份的价值。

然后,如果高管更加了解公司,知道公司更有价值或者缺乏价值时,就会利用自己的期权去谋取不应得的财富,从而出现渎职行为。

巴菲特写道:“许多(CEO)都怂恿投资者购买公司股票,同时自己却在抛售股票,有时候甚至采取隐匿行为的做法。这些企业领导者应该感到羞耻的是,他们把股东当成是容易上当的人(patsies),而不是合作伙伴(partners)。”

最后,期权计划通常允许公司向雇员提供大量报酬,而却不需要负相应责任。公司可以欺骗性地给员工开出数亿美元的非受限股而不必向股东报告这些开支。巴菲特在2018年的致股东公开信中写道:

“管理层有时会断言他们公司的股票薪酬不应该是算作费用。不算费用那该算作什么?来自股东的礼物吗?”

至于他自己的公司,伯克希尔·哈撒韦公司,巴菲特一直坚持他在1956年定下的基本原则。就像他在2001年所写那样,他对股东的承诺是,他和副主席查理· 芒格均不接受任何的“现金补偿,限制性股票或期权授予,这会让我们的业绩好于你们。”

他补充说:“此外,我会把99%以上的净资产留在伯克希尔。我跟妻子一股都没卖出过,我们也从未有此打算。”

译者:boxi。

延伸阅读: