科技行业有泡沫?拜托,这又不是1999年

这几年,科技圈着实热闹,你方谈创业我方见VC,人人高呼“我们要颠覆传统行业形态”;今天你融资,明天我收购,后天他上市,资金动少则数百万,多则上十亿。有次跟创业者聊天,他说,随便听别人说个融资动辄几千万,他的公司种子轮拿了200万人民币,都不好意思跟人说。

机智的专家们早已冷冷地看穿了一切,他们说,科技行业有泡沫,还给出了科技行业泡沫即将破裂的N大证据。

但打脸的事情总会发生,比如,2012年Facebook以10亿美元的价格收购Instagram,专家说,天惹噜,这价格太夸张了。结果,Instagram现在的估值已达350美元。

不过,中国有句老话,“不是不报,时候未到”。1996年,美联储主席Alan Greenspan用“非理性繁荣(irrational exuberance)”描述了当时的互联网泡沫。三年后,预言成真,想从低谷重新振作的互联网企业经历了比初创时更多的痛苦。

所以,现在是不是有一场酝酿已久,即将爆发的大地震等着科技圈的各位?

No。

这是这篇科技博主BEN THOMPSON给出的答案详解,让我们看看他怎么说。

市场变了

1999年以前,支持个人消费者接入互联网的基础服务还不完善,企业是互联网及其设备消费的中坚力量。但是,企业的数量和消费空间毕竟有限,科技公司挣钱的机会都集中在了一块地方,科技市场发展了十多年就碰到了天花板,在往上就是泡沫了。而现在,大量的个人消费者涌入,新的联网设备出现,移动化的互联网有着丰富的可能。

所以说,这是两个不同的时代,你不能不看市场的变化,只是一味地盯着翻翻的估值和营收。

你看看现在大部分估值10亿美元以上的公司,像Uber,像Airbnb,都是针对个人消费者提供的服务。而且,与八九十年代不同的是,科技公司不再相互死磕,因为它们的竞争对手已经不是彼此,而是其他行业,比如交通和住宿。就算是纯互联网的软件公司,比如Snapchat和Stripe,也因为移动联网设备的普及成为重要的信息传播工具。

总的来说,科技公司的目标市场翻了好几倍,为什么估值就不能?

商业模式变了

现在的创业公司有着和传统互联网公司不一样的商业模式,这种差异在软件公司表现得更明显:

90年代末期,企业向软件公司买产品都得先付钱,也就是说,一场交易结束后,软件公司就能立刻拿到钱。

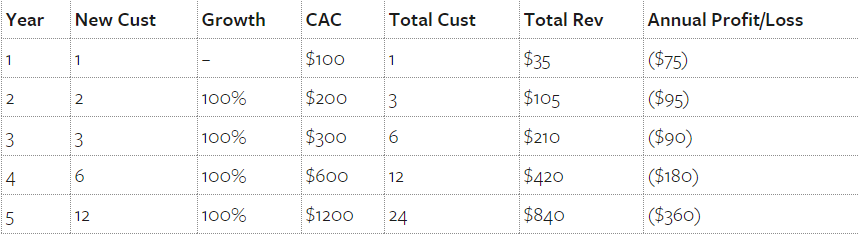

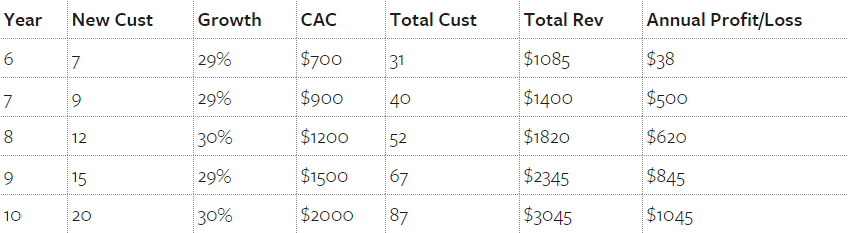

而现在,大部分创业公司卖的不是软件本身,而是用“订”的方式卖服务(SaaS)。长远来看,这种商业模式更赚钱,但也意味着盈利很慢。比如,假设你的客户购置成本(CAC)是100美元,客户每年支付35美元,对于这一位客户来说,第一年,你会亏损65美元,之后每年收益35美元。听起来不错,但是用户增长初期,你的损失却在一步步加大:

除了运营,通过广告吸引用户,扩大影响力,形成网络效应和赢者通吃的局面也很重要。但,这都是需要资金的。

资本的性质变了

还有一个问题,投到科技公司的资本从哪里来?过去只有一个地方:公开市场。

对于所有创业公司的利益相关人来说,公开募股的好处很多:

- 公司发展有了追加资本,不会像收购那样导致股票收益稀释,上市带来的名气可以帮助其业务发展,尤其在与其他公司的合作方面。

- 创始人和员工可以通过兜售股票赚钱

- VC的投入也得到了回报

当然,IPO之路非常艰难:高管要操心,大量信息要披露,还要烧钱。

而现在,一种新形态资本——企业成长资本——的出现成为了创业公司重要的资金来源。企业成长资本没有传统风投那么强的投机性,它用较大的投资交换较小的企业股权,这些企业有着很强的成长性,但却因为IPO的高成本望而却步。

另一种新型资本来源是二级市场和特殊目的机构(SPV),他们从创始人和早期员工手上买下股权,使后者能用这笔资金实现他们的目标。

2009年,Milner和Facebook因为2亿美元投融资金额,后者102亿美元的估值震惊硅谷。Milner的这笔投资就是成长资本的原型:用一大笔资金换一家商业模式可行的企业的小部分股权,最后成效明显。

科技圈的问题在哪里

在说问题之前,我们要重申几点:

- 今天的创业公司面向的是比1999年大得多的市场

- 今天的商业模式比之前任何一种都更需要资本

- IPO并不是资本的唯一来源

结合了这个背景,我又要唠叨一遍,估值并没有高得不正常,只是我们面对的是全新的资本市场。

但我们依旧要警惕科技圈的这些问题和风险:

- 缺乏对新型投资形态的监管,尤其缺乏对融资公司的信息披露,投资者的信息不对称。

- 人人都怕缺席对“下一个Facebook”的投资。缺乏经验的投资者可能钱多心急,投资了高风险的公司。

- 越有发展前景的公司投资的门槛越高,这不是我们这些散户型投资者力所能及的。

我所担忧的前两点就像我很敬仰的一位投资者Bill Gurley所说:

“我们并非处于一个估值的泡沫中,我们正处于风险的泡沫中。企业正在疯狂烧钱,将长远发展置于危险之中。Late-stage阶段的投资者由于害怕错过获得未来巨头企业的股份的机会,从根本上放弃了传统的风险分析。”

很多媒体把Gurley的话解读为:“1999年的科技行业泡沫要重演了。”但要注意的是,1999年是“估值泡沫”,即公司并不值它们被预估的那个价。但Gurley强调的是,由于私有融资市场信息流通和监管的缺乏,投资者在对风险缺乏判断的情况下投了大量的资金。

不过,由于个人投资者在资本游戏里很难与风投机构竞争,而后者掌握的信息量较大,因此,越来越高的金额反而成为预防风险泡沫的工具。

本文编译自BEN THOMPSON博文,原文标题《It's Not 1999》