“养猪大户”温氏股份增资广东客商银行,上市公司投资银行的热情为何一直高涨?

上市公司投资并组建民营银行已渐成热潮,这是公司在“顺手捞金”还是激活民间投资?

近日,以“养猪、养鸡”著名的广东温氏食品集团股份有限公司(温氏股份)发布公告称,公司拟将对广东客商银行的出资额度由人民币2亿元增加到人民币 2.5 亿元。 本次增资后,广东客商银行的注册资本仍为人民币20亿元,温氏股份持有广东客商银行股份2.5亿股,持股比例为 12.5%。

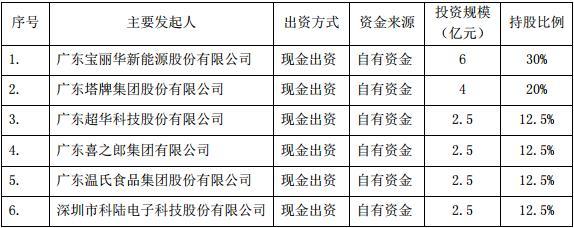

出资情况和股权结构

对于这次投资及增加投资额度,温氏股份的解释是为了推动公司金融资本与实业资本的融合发展,盘活公司可用资源,形成新的利润增长点,促进公司健康可持续发展。

虽然公司参与投资的广东客商银行,是广东唯一一家入围第二批12家进入论证阶段的民营银行,但目前仍未获批。

一家农牧龙头企业为何积极布局金融业?

据公开资料介绍,温氏股份现在已经发展为一家以“养鸡业、养猪业、养牛业”为主导的跨行业、跨地区发展的大型畜牧企业集团。作为一家龙头实业企业,公司可谓财力雄厚,上半年更是成为“最赚钱的十大公司之一”。

根据2016年各家上市公司披露的中报信息,上半年的十大净利润王出现。按排名来看,分别是中国石化、中国建筑、上汽集团、中国神华、贵州茅台、温氏股份、格力电器、华能国际、万科A和长城汽车,这十家公司实现了992.39亿元的净利总和。可以看出,温氏股份的净利润已经高于明星公司格力电器和万科A。

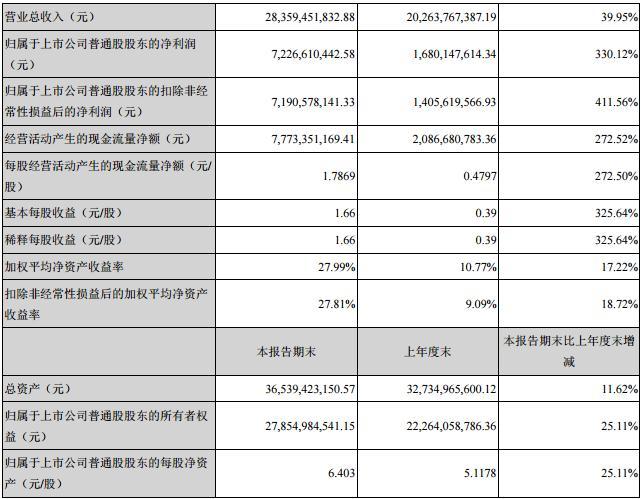

温氏股份的中报数据显示,上半年的营收为283.59亿元,同比增长39.95%;净利润72.27亿元,同比增长330.12%。营收和净利润的高速增长,使公司成为了中报最高的农业企业。

公司表示,大幅增长的主要原因是:公司主营业务规模稳定增长,实现上市肉猪804.89万头,增长14.61%;上市肉鸡3.64亿只,增长10.33%。

温氏股份中报

另外,公司的账面上有高额的现金流,而且还保持着高速的增长。上半年的现金流为71.91亿元,同比增长272.50%。而从前三季度的数据来看,净利润为108.37亿元,同比增长124.94%;现金流资产为114.34亿元,同比增长99.03%。从资产状况来看,由于公司的净利润一直保持高速的增长,使得账面上躺着大量的现金。

将大量从“养猪、养鸡”的实业中赚到的钱用于金融投资,就是为了推动公司的产融结合。而这次增资的0.5亿自有资金,只占到公司很小的一部分。因为畜牧业的养殖需要面临很长的周期问题,以及价格和政策的变动等。这就使得公司开始积极布局回钱快的金融业务。

去年2月,温氏股份以自有资金3.8亿元增资温氏投资,注册资本增加至5亿元。今年8月,温氏股份又斥资9.1亿与多家公司成立温氏财务公司,以加快产融结合。

其中,成立于2011年的温氏投资为温氏股份的资本运作管理中心,业务涵盖股权投资、证券投资及产业投资等各领域。去年,温氏股份实现营收482.37亿元,同比增长24.57%;净利润62.05亿元,同比增长130.77%。截至今年9月底,温氏投资实际管理自有资金已接近60亿元。

温氏股份董秘梅锦方曾表示,温氏投资成立之初主要承担集团整体上市以及并购职能,近两年业务主要有两大板块:(1)股权投资方面,已经投了20多个项目,其中一家成功IPO,四五家排队IPO;(2)证券投资方面,主要是一级半市场的定增和二级市场的资产配置。

他还表示,投资业务可以起到平滑温氏业绩的作用,在2014年行业低谷中,公司的投资业务一度成为业绩的保障。而且金融投资板块能够为公司未来的发展比如并购重组、资本配置等提供助力。

为何上市公司都想参股民营银行?

2015年6月,温氏股份与广东宝丽华新能源股份有限公司、广东塔牌集团股份有限公司、广东超华科技股份有限公司、 广东喜之郎集团有限公司及深圳市科陆电子科技股份有限公司共同发起设立广东客商银行。

广东客商银行的注册资本为人民币20亿元,温氏股份出资2亿元自有资金,持股比例为10%。在公告中,温氏股份表示参与银行的发起设立是激活民间投资的重要举措,并且有利于拓宽公司的融资渠道。

其实早从2009年开始,非金融企业就开始纷纷布局金融业务,尤其是投资银行。除了监管机构的容许,还主要因为可以:通过财务杠杆快速做大资产规模;通过放大财务杠杆提高股东回报;获取金融牌照价值;获取相当稳定、可靠的融资渠道;提高资本市场价值。

而近几年上市公司纷纷参股民营银行,部分原因在于政策的利好。

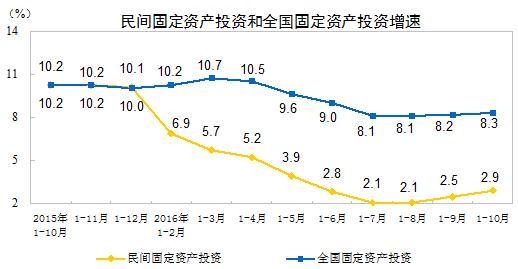

由于民间资本投资出现明显放缓的趋势,以前约50%的民间资本是投向制造业的,但当前整个制造业的环境不好,出现产能过剩的情况,直接导致很多资本不愿意投或没地方投。

对此,2013年7月,国务院办公厅正式下发《关于金融支持经济结构调整和转型升级的指导意见》,明确提出“尝试由民间资本发起设立自担风险的民营银行、金融租赁公司和消费金融公司等金融机构”。

国家统计局

随着政策的放开,苏宁云商、红豆股份、宝能新源、华联矿业、朗姿股份、百圆裤业、亚宝药业、东材科技等近40家上市公司先后发布了参股或筹建民营银行的公告。这使得上市公司以及相关的民营银行概念股跟着大涨。至此,上市银行参股民营银行的热潮开始被人关注。

中国金融智库专家宏皓撰文指出,众多上市公司意识到开设民营银行就算等待批复时间很长,或者由于某些条件不具备,导致没有通过也无妨,因为股市目前强烈追捧;即使主营业务业绩不佳,但打着设立民营银行意愿的噱头,吸引资金炒作,提升股价,从而有助于高管减持套现。

2014年3月,银监会正式批准了5家试点民营银行。2015年6月,中国银监会颁布《关于促进民营银行发展的指导意见》,民营银行申请受理正式开闸,民营银行试点改革已步入常态化发展。

由于多方面的利好,上市公司参股民营银行的兴趣一直不减。为了防范风险、进一步加强管理,金融“国十条”、民营银行“十二条细则”相继发布。其中,银监会对民营银行筹建细则进一步细化,民营银行最低注册资本提高至20亿元人民币。东部发达地区原则上要求主发起人净资产不低于100亿元,实际控制人净资产不低于50亿元,西部地区可适当放宽。这使得数十家曾表示拟参与筹建民营银行的上市公司纷纷打退堂鼓。

一方面,政策在积极鼓励民间资本参与金融机构重组改造;另一方面,监管部门也在不断加紧管理。虽然很多不合规的公司被淘汰,但是仍然有很多上市公司积极投资银行。

据Wind数据显示,今年上半年,A股共有588起上市公司持股非上市银行案例,涉及460家公司(部分公司为上市银行)、257家银行,投资金额共计1101.03亿元,至今年6月底的市值为1434.14亿元。其中,持股比超10%的53家,投资金额超10亿的16家。2015年上半年为550起,2014年上半年为530起,2013年为498起,2012年则为442起。

明显增长的数据表明,上市公司投资银行的热情一直浓厚。一家股份制上市银行人士表示,随着经济转型升级、银行扩张及民营银行的逐步放开,具备融资能力的公司参股银行或将成为常态。华中一家上市公司董秘称,银行最能赚钱,即便如今利润增速放缓,但仍属于最赚钱的行业,参股会给上市公司带来可观的投资效益。

对此,长江证券分析师邓二勇分析认为,民营银行对于上市公司的价值增进是有好处的。其主要思路是通过银行业务的牌照,开拓信贷业务对自身主业的支持,而通过集团或其他方式持有而并不成为上市公司,也不会影响资产估值。

他还指出,平台型公司与民营银行的结合可能会令相关行业和公司受益。此外,平台型公司自身的黏性客户,也将支持其银行业务的开展,并形成主业的推动力。

所以,上市公司如果能够顺利参股民营银行,可以加大对银行的控制权。不仅有利于上市公司完善金融业务布局,同时有利于拓宽融资渠道等。

可以预见的是,财大气粗的上市公司纷纷入局,势必使得民营银行的下半场竞争更为激烈。