从中国到海外,腾讯和阿里的支付大战还在继续

本文为“猎豹全球智库(Cheetah Lab)”原创文章,作者:猎豹全球智库 刘鹏。

前言

在目前的中国移动互联网市场,最火热的无疑是《王者荣耀》和各种“共享经济”,前者让手游进入全民狂欢时代,腾讯每天日进斗金,后者则是让用户实实在在的体验到了移动互联网带来的便利。猎豹全球智库发现,无论是《王者荣耀》还是”共享经济“,它们的快速发展都离不开移动互联网设施的日益完善,终端性能提升、网速提升、运营商流量资费降低等等,其中,最不可忽略的或许是移动支付的普及。

一、中国移动支付市场竞争格局-两强争霸,其余势力混战

猎豹全球智库基于猎豹移动大数据平台libra研究发现,中国移动支付市场的参与者众多,有阿里巴巴、腾讯、京东这样的互联网巨头,也有小米、华为、三星这样的终端厂商,更有众多专注于第三方支付的中小企业,可见,移动支付已经成为兵家必争之地。

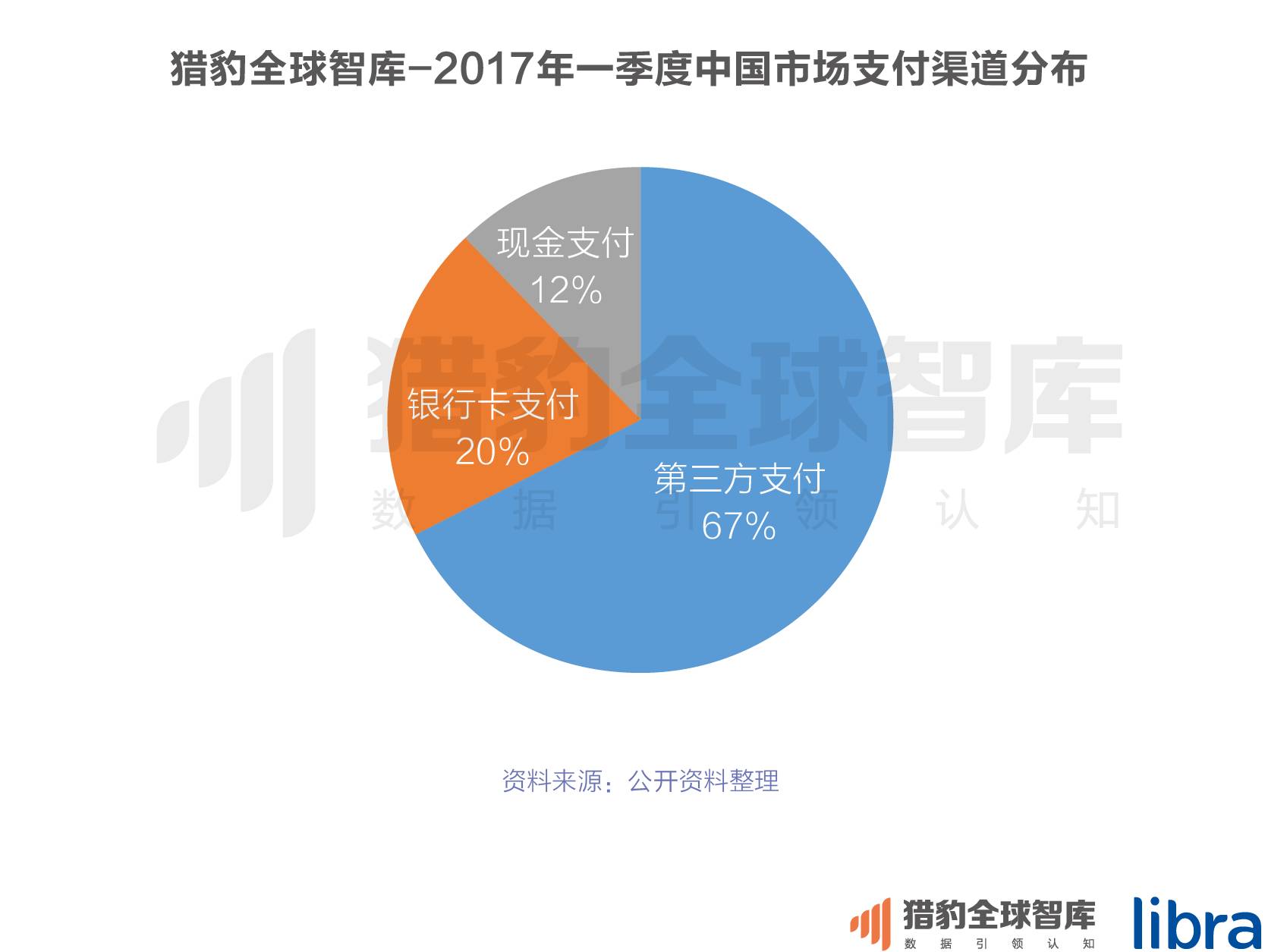

从libra的数据看,支付宝的周活渗透率高达12.4%,周人均打开25.5次,遥遥领先其他支付APP,从榜单中看似支付宝一骑绝尘,但实际上是两强争霸-由于微信支付不是独立APP,无法出现在榜单内,实际微信支付与支付宝的差距已经非常小,因此,中国移动支付市场的格局主要是腾讯的财付通+微信支付与阿里的支付宝领军,根据KLEINER PERKINS最新发布的报告显示,二者占整个移动支付市场交易额的94%(腾讯40% vs 阿里54%)。

从活跃用户看,腾讯公布的数据是在中国有6亿活跃用户使用微信支付。与此同时,支付宝发布的数据显示,其活跃用户数量达到4.5亿人,在用户规模上,还是社交巨头腾讯领先。

除了阿里和腾讯,其余势力也在积极布局,试图争夺剩下不足10%的市场份额。

这里面有BAT之一的百度,其旗下的百度钱包在支付领域与支付宝和微信早已不是一个量级。

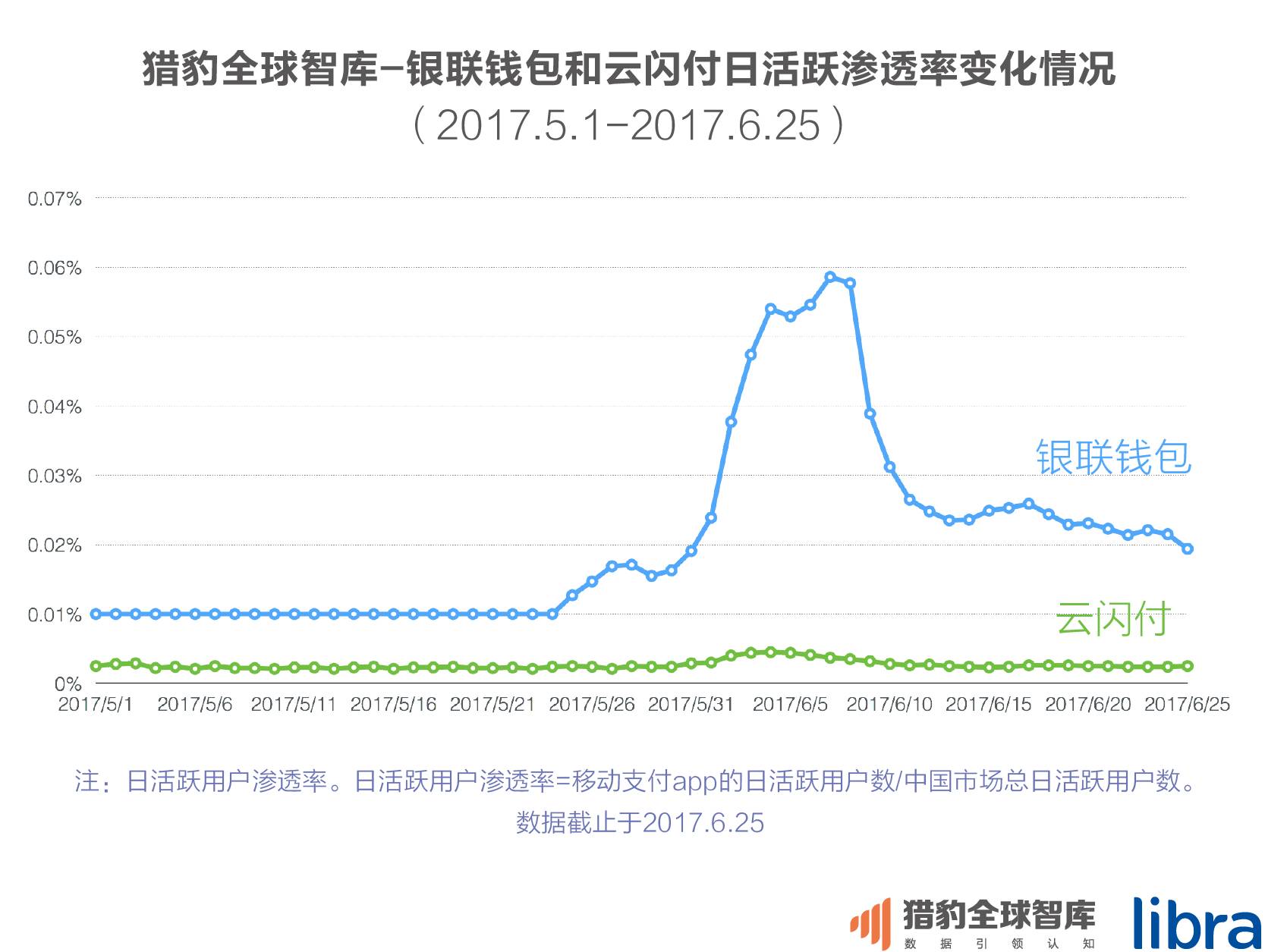

这里面也有老牌的支付厂商银联,作为我国银行卡信息交换网络的金融运营机构,银联并没有得到移动支付快速发展的红利,面对第三方支付厂商的强势竞争,银联逐渐脱离支付市场的第一集团。在今年,不甘心的银联联合40余家商业银行推出银联云闪付二维码产品,持卡人通过银行APP可实现银联云闪付扫码支付。6月2日起,在全国40个知名商圈约十万家商户,使用银联云闪付挥卡、手机以及扫码支付,均可享受62折优惠回馈。但是从libra的数据看,云闪付扫码打折优惠活动在短时间内(6月2日前后)给银联钱包的日活渗透率起到了刺激的作用,效果明显,但在6月10日活动结束之后又快速恢复了日常水平,而云闪付则一直表现平平。

近年来,中国第三方支付牌照交易约40起,第三方支付牌照的交易价格从数千万到数十亿元不等。其中,2012年10月31日,京东获得网银在线100%股权,成为首例牌照收购交易。如果中小支付企业能够通过出售支付牌照获得丰厚资金,然后转型其他业务,或许是不错的选择。

二、移动支付已经成为基础设施,移动支付+时代来临

纵观我国移动支付的发展,大致经历了三个阶段:

在初期,移动支付主要由运营商主导,中国移动、中国电信、中国联通三大运营商在与消费者进行交易时,直接从用户花费中扣除交易费用或者在专门的移动支付账户中扣费,银行等金融机构不参与交易,例如手机支付和手机钱包等。

接下来是银行为主导的阶段,各大银行借助移动运营商的网络传输,充分挖掘手机银行客户,将手机与银行账户进行绑定,在手机银行上面附加移动支付功能,比如话费充值、购物、小额取现等等业务。

“支付+”和”互联网+”如出一辙,在目前各行各业拥抱互联网的同时,加上支付+的助力,将会更加如鱼得水。比如支付+营销,可以把广告、电商关联上;还有支付+金融,把相关的保险、基金、理财都可以关联上。同时,通过对用户终端的场景化打造,把用户吸引到场景中不断做延伸、做增值,最终将形成一个闭环。虽然现在无论是街边小吃摊还是商场百货店,都可以进行移动支付,但可拓展的场景还有很多,比如移动支付在三四线农村还需要进一步渗透和普及,再比如在高速收费站,移动支付还尚未覆盖,我们还会经常看到因为收费效率问题,在收费站前排起长长车队的情景。

三、中国的移动支付已经全球领先,下一站在哪里?

中国整个移动支付的发展已然全球领先,比西方国家提前进入无现金社会,这主要是因为欧美国家的用户更习惯使用信用卡进行支付,商户对移动支付的接受热情也不高。因此,阿里和腾讯均看到了机会,开始大力布局海外支付业务,在国内市场势均力敌的情况下,海外市场是他们都不能输的战场:

首先,移动支付依然是重中之重

支付作为互联网金融最基础的环节,是腾讯和阿里的重中之重,在海外市场也不例外。目前阶段,腾讯和阿里在海外市场处于布局阶段,在全球各地不断通过与当地支付公司、零售商、机场、银行进行合作,试图抢占先机。

从目前情况看,由于支付宝推出早,先发优势明显,在海外进入的国家数量、覆盖范围都比微信支付广,但这并不影响微信后来者的强势姿态,其布局速度也是非常快的。按照目前的比拼态势,猎豹全球智库预计,在不远的将来,在海外的商场或将出现支付宝和微信同时支持的局面,不管选择那个,对于用户来说便捷才是王道。

未来在海外市场,腾讯和阿里的支付大战或许也会以势均力敌收场,那么基于移动支付的其他业务,将是决定胜负的关键,比如小额信贷业务。

在海外很多市场,中小企业都很难获得银行的贷款,在这些地区(比如东南、南亚)的中小创业者和信用不好的个人用户,对互联网公司开展的小额信贷业务非常欢迎,腾讯和阿里也在这方面进行了布局:

阿里旗下的蚂蚁花呗-类似于网络信用卡,很多支付宝用户都有开通。

蚂蚁借呗-互联网金融贷款,直接和银行贷款和线下金融公司竞争。

闪电卡贷-在微信公众平台可以申请,额度比花呗高,芝麻分550即可授信最低是1万,最高是30万。

面对中国巨大的支付市场,海外支付巨头曾经也试图分一杯羹,但PayPal、Apple Pay等均以失败告终。在中国市场水土不服的这些外国对手,在海外市场其实力则是非常强劲的,支付宝和微信支付的道路或许并不会一帆风顺。

从目前情况看,由于欧美市场的信用卡环境已经比较成熟,Apple Pay和PayPal等移动支付大头也尚在艰难开拓市场的阶段,支付宝和微信支付自然将目标锁定在了中国游客和留学群体,但是未来的目标一定是全球用户,与Apple Pay和PayPal难以避免一战。

以美国为例,这里是Apple Pay和PayPal的大本营。虽然支付宝在去年十月进入美国时,Apple Pay、PayPal等服务并没有采取相应的制衡措施,但是现在微信支付也进来了,而且在Apple Pay、PayPal等的开拓下,美国用户的数字支付习惯正在慢慢被培养。未来支付宝和微信支付两者加入抢夺美国用户的队伍,一定会受到来自Apple Pay、PayPal等的制衡。

战事未起,硝烟已至,让我们拭目以待。

本文为“猎豹全球智库(Cheetah Lab)”原创文章,如需转载必须在文章开头注明“来源:猎豹全球智库”和作者姓名,且不得更改或增删文中所有信息。