拆掉猫眼的雷:商誉占总资产54.4%,究竟是怎么来的?

编者按:本文来自微信公众号“秋源俊二”(ID:QYJEQYJE),作者:秋源俊二;36氪经授权转载。

商誉的经济实质

假如你的一个朋友,投资能力很强,号称朋友圈股神,年化收益15%,那么他当下的100万,你愿意出价多少购买?

假如你的这个朋友,是巴菲特呢?他的100万,你又愿意出多少钱购买?

可能对于你朋友而言,他的100万,你愿意花105万;而巴菲特的100万,你愿意花150万。

那么这150和105之间的价差,可以称之为你购买这100万所支付的商誉。

极端的例子如北京长安街上设一根收费杆,与在撒哈拉沙漠里设一根收费杆,如果比建设成本或者比【凝结在商品中无差别的人类劳动】,后者明显更难建设、成本更高,但前者却有着巨大的超额收益。他们之间的经济价值,如果收购,将会产生巨大商誉。

对比一个公司,如果过去在市场上购买各种生产资料花费100万,那么这100万将是记录在会计报表上的历史成本;

而如果组合一个公司,由A管理层经营,市场考虑到其经营能力,给出105的公允价格;

如果是一个很牛逼的管理层,认为自己可以把公司做到值150万价值,那么你可能付出150万,收购这家公司。

其中的45万(150-105),就成了收购后,公司合并报表上的商誉。

因此商誉的经济实质,就是能够获得超过原来经营成果的超额经济收益。其来源则是刚刚假设的巴菲特、很牛逼的管理层等因素。

假如这个超额收益,在经营中没法兑现,就会出现计提商誉减值损失的情况,进而影响公司利润表情况。当然,最为严重的后果是资本市场的投资者,会重新评估公司创造价值的能力,给公司重新定价,进而做出投资决策。

在上面的举例中,按照计算,商誉占合并后总资产比例为低于30%(150-105)/(150+X)。案例已经让投资者知道风险点在哪了:

你的朋友巴菲特是否靠谱、具备优异的炒股能力,能否能穿越牛熊、获得稳定的超额收益呢?

牛逼的管理层,拿着同样的资产,究竟有多大能耐,让公司营收和利润,扶摇直上,呈现云泥之别呢?

简单来说,商誉最大的风险,在于如何实现这些隐藏状态的商业价值。一旦你的朋友炒股能力下滑,自认为很牛逼的管理层的能力无法面对复杂情况,隐藏状态下的商业价值就没法兑现。直接后果是报表里的商誉,出现巨额计提准备,利润表“洗大澡”,公司股价大跌。严重的甚至出现财务困境,走向万劫不复的深渊。

猫眼娱乐的商誉减值风险

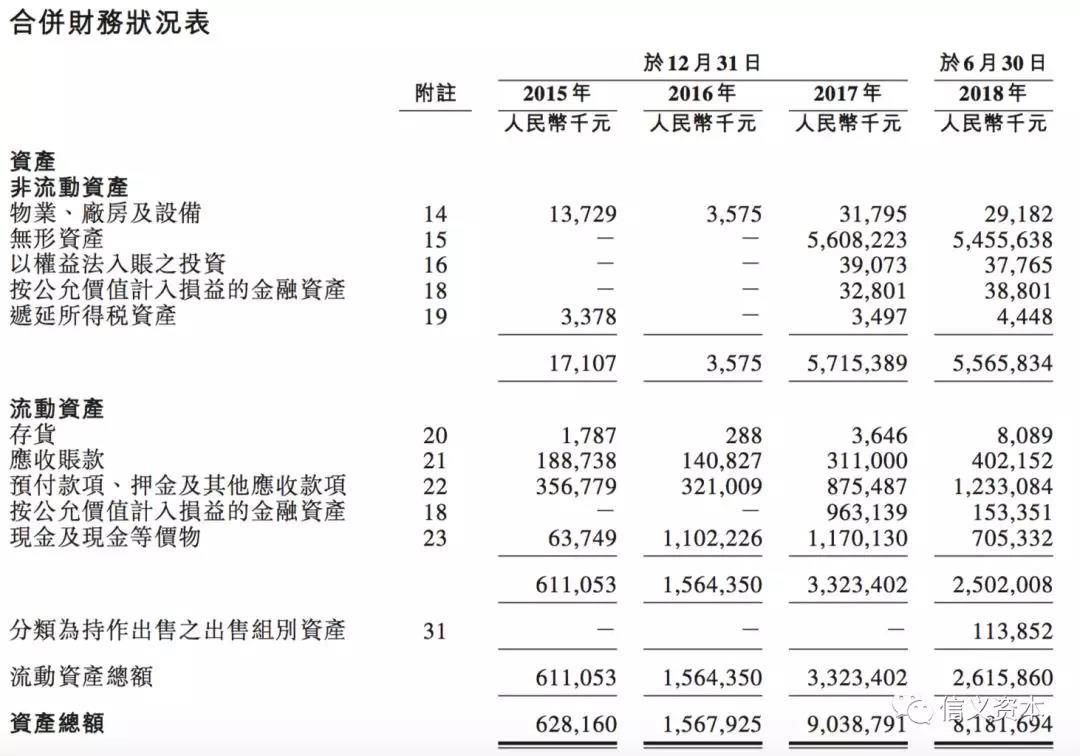

回到我们今天主题上来:根据猫眼娱乐披露出来的招股书,我们发现其无形资产占比高达66.6%,商誉占比高达54.4%。

这一数据之高,足以让所有投资者强烈不安。

再看具体商誉占比:

占总资产比高达54.42%。

简单说,假如公司资产100万,有55万是没法辨认的。这种空洞的资产,你可以叫它“巴菲特的投资能力”、“自认为很牛逼的管理层”、“某种经济特许权”等。

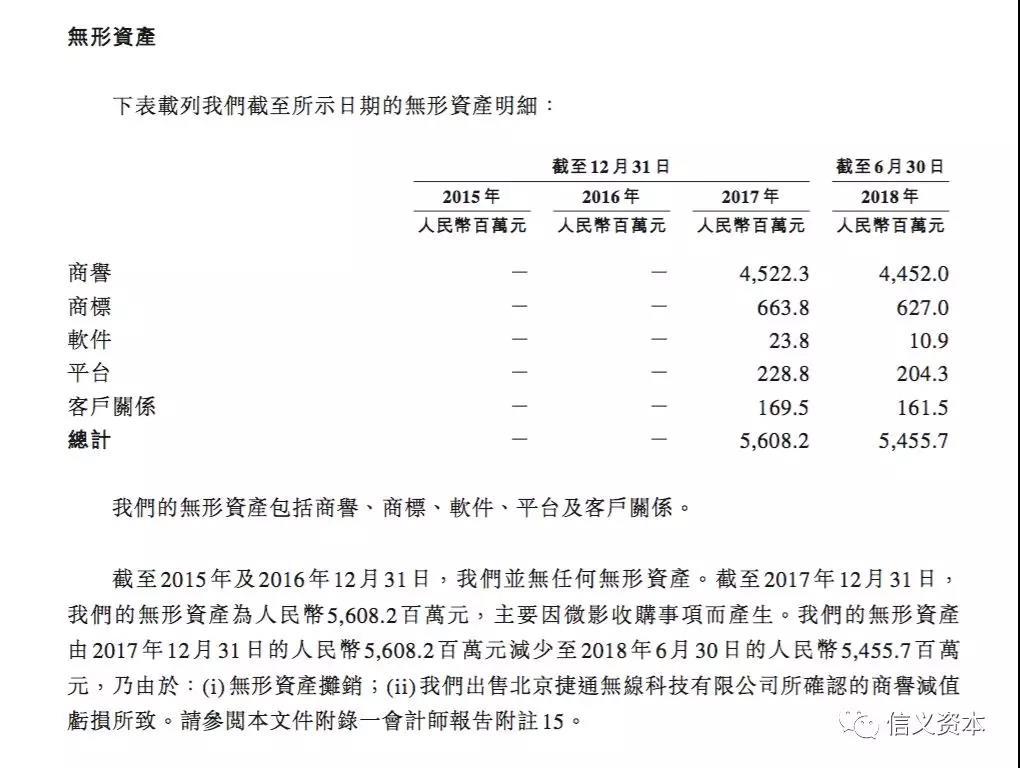

根据招股书披露,猫眼娱乐账目上,巨额商誉来自公司在2017年9月份并购微影时代的在线票务业务所产生的。在风险因素里,也给出了相关提示。

猫眼的管理层认为并购微影时代,可以获得超越微影本身公允价值的收益。也相当于大概公允价值100万的资产,猫眼出价220万购买,产生了占资产总额54.4%的商誉。

猫眼娱乐商誉中隐藏的可能收益点

回到实际业务中来看,猫眼并购微影时代,可能隐藏的收益主要体现在以下三点:

收购微影时代的在线票务业务后,拥有的市场份额更大,对相关者议价权更强。

这一点不用多讨论,三分天下的局面,由于收购瞬间变为两强争霸。

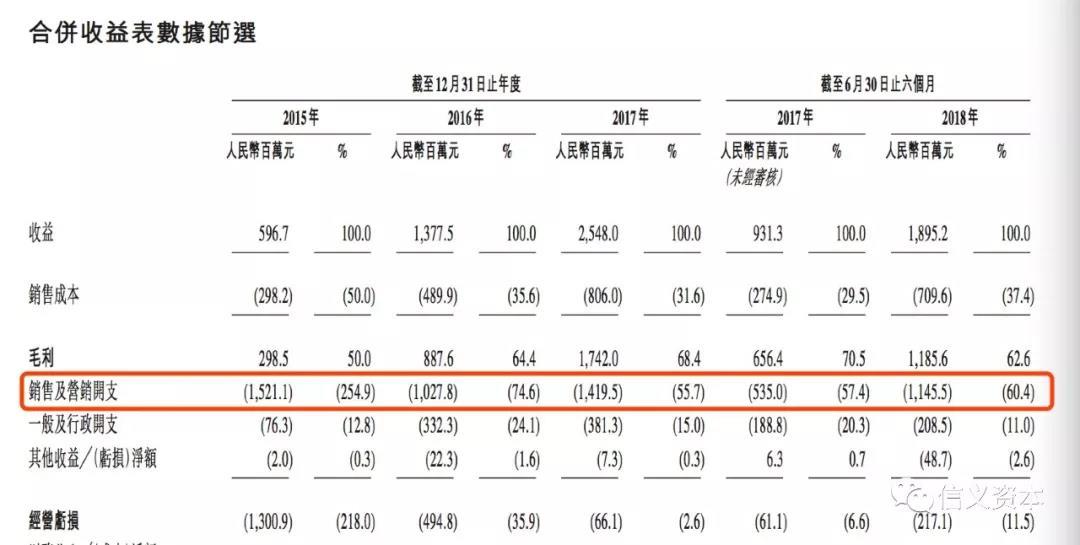

由于竞争激烈程度下降,整体行业亏损幅度大幅度下降。

资料来源:猫眼娱乐招股书

并购完成点是2017年9月25号,对比2017年上半年和2018年上半年,反而呈现营销支出同比扩大的趋势。这在一定程度上说明,在线票务市场获客竞争,并未停下来,反而有上升趋势。这笔收购对降低亏损的价值,有待商榷,至少商誉所隐藏的超额收益,并没表现出来。

从某种程度上来说,原本三分天下的局面,由于老三微影时代被猫眼收入囊中,让淘票票认为非常不安,加大力度抢夺市场份额,出现竞争反而加强的局面。

从猫眼娱乐披露出来的信息看,最近三年营销费用持续下降,但从行业角度来分析,可能更多是资本热情降低和消费者习惯养成,而不是由于淘票票和猫眼的合并而降低了竞争程度。

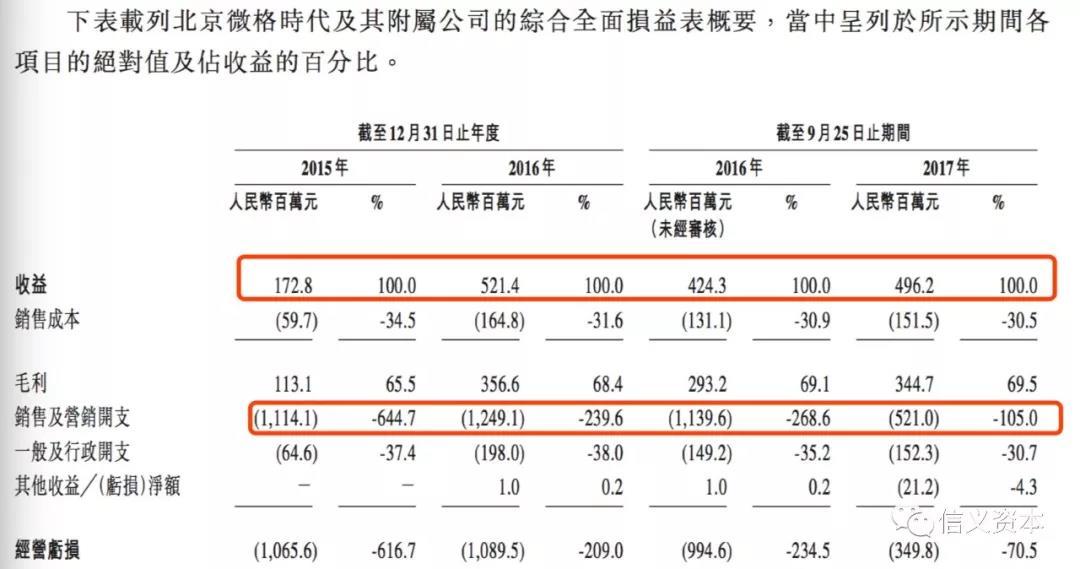

实际上,我们从微影时代本身的财务数据,可以看到一些趋势。

资料来源:猫眼娱乐招股书

从北京微格时代(微影分拆出来专门运营在线票务业务)营收可以看出,15年到16年,业务发展良好;而到了16、17年北京微格时代发展明显乏力。

从实际效果来看,这个降低亏损(也是一种超额收益)的商誉,不达预期,效果不佳。精明的收购者,此刻一定不会出手接盘这个日薄西山的芋头。

既然如此,这个潜在的商誉价值,也就是没有兑现。虽然在最近的报表中,并没有计提这个商誉减值准备,但实质呢?暂不下结论。

对于45亿,这种天量级商誉,即便是合并后的新猫眼(最近一年营收也才25 亿左右)消化这种无形资产,也是需要一次超级“洗大澡”。

从长远角度来考虑,这个商誉想兑现成真实的经济利益,或许会在淘票票和猫眼合并,成为唯一的垄断平台后,存在渺茫概率,显现一定价值。但那个时候,价值更多是来源“猫淘”减少竞争后的经济效益。

获得微影背后的股东支持

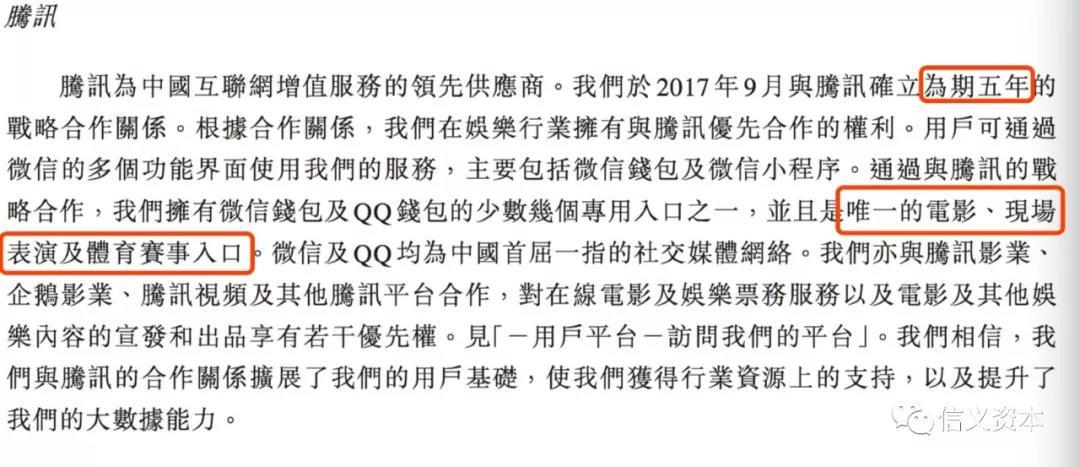

获得微影背后股东尤其是腾讯方面的资源,如微信端、QQ端入口,并与企鹅影业、腾讯影业、腾讯视频等,产业一定的业务协同效应。

获客流量,来自微信九宫格、小程序、QQ钱包源源不断,根据招股书披露出来的协议,签订了持续到2022年的独家协议。

资料来源:猫眼娱乐招股书

再来挖掘在整个产业价值链上的表现:

资料来源:品图智库

内容制作:腾讯系的阅文集团、企鹅影业、腾讯影业,直接和内容制作相关,存在协同效应。

内容发行:腾讯视频的分发渠道等。

微影时代大股东是腾讯,合并后腾讯是新猫眼股东,并在17年9月加大投入猫眼,让其与淘票票进行竞争。

因此从这个角度讲,猫眼娱乐获得了隐性资源,这笔资源,没法准确估计。

总结

占猫眼娱乐55.4%的商誉,来源于并购微影时代产生的大量溢价。目前看来,这笔并购并不显得那么划算,尤其是对并购后猫眼的盈利能力,估计过高,可能存在重大商誉计提准备,时刻都是一颗暗雷。

但另一方面,确实提升了市场份额,并获得了腾讯的扶持,拥有足够的流量去和阿里影业抗衡,并且获得优势地位。

因此收购产生的巨额商誉,计提准备的风险,还是不小的。具体分析,则取决于大家各自的判断。总之,这笔收购,显然没有完全达到当初预想的效果,但也不是完全没有效果,这种超额收益能力,取决于每个人各自判断。