经历了疯狂的2018后,香港IPO市场明年可能消停一下了

编者按:本文来自“华尔街见闻”,作者祁月。36氪经授权转载。

在今年全球新股发行的舞台上,香港交易所绝对是最耀眼的那一个,其IPO募资总额稳居世界之冠。

不过,2019年就不好说了。

根据港交所行政总裁李小加昨日发表的回顾2018香港IPO市场一文,年初至今,共有209家新股上市,总计募资2800亿港元,足以让香港交易所在今年的全球首次公开募股(IPO)筹资表中名列第一。

数据供应商Refinitiv的统计显示,今年迄今,港交所IPO合计募资额同比暴增174%,至363亿美元(约合2840亿港元),令排名第二位的纽交所募资额相形见绌——后者合计募集289亿美元。

这是自2010年以来港交所IPO募资额最高的一年。

在这背后,25年以来力度最大的新股上市改革功不可没。在全新的上市规则下,港交所不但容许拥有不同投票权架构的公司上市,而且还允许未能通过主板财务资格测试的生物科技公司挂牌上市。这些生物科技公司被统称为新兴经济企业。

李小加表示,今年共有28家新兴经济企业赴港上市,其中包含4家尚未盈利的生物科技公司。

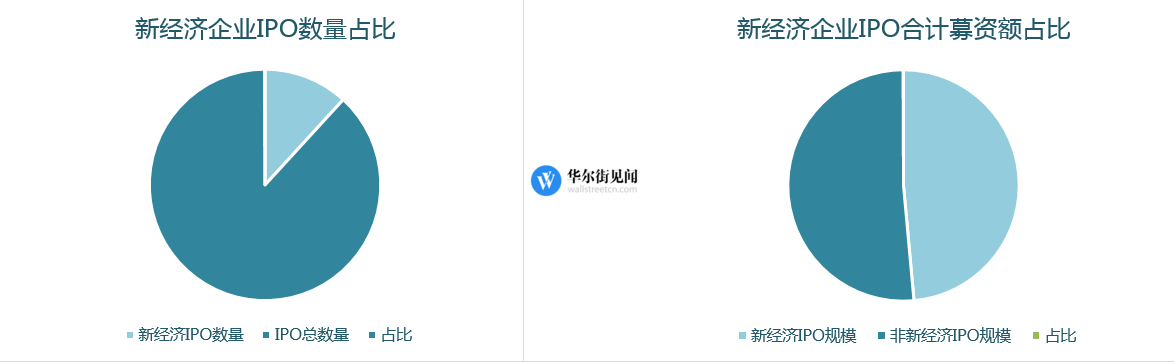

值得注意的是,尽管新经济企业在今年所有新股中的数量仅占到13%,但合计募资额却达1360亿港元,在所有IPO募资总额中占比高达49%。仅小米集团和美团点评的合计募资额就达到大约880亿港元。

目前传出考虑在明年赴港上市消息的企业包括平安旗下的陆金所,今日头条、抖音短视频、内涵段子等知名科技APP的母公司字节跳动,以及滴滴出行。

靓丽的2018,逊色的2019?

然而,路透社称,银行家们认为明年香港股市未必能够重演今年的新股发行靓丽业绩,无论是IPO数量亦或是规模,很可能较今年显著减少。

高盛负责亚洲除日本地区的金融集团部门负责人Aaron Arth认为,2019年将依然是一个股票资本市场的大年,只是将无法与2018年相比了。

之所以预期如此黯淡,主要是因为有意愿赴港上市的企业已经出现减少迹象,而且市场波动性明显增加,大量新股出现破发,这些都使得公开上市的吸引力大为减弱。

Dealogic数据显示,今年在港IPO的新股在世界主要证券交易所中表现垫底。彭博社数据显示,今年新股表现是十年最差,募资额1亿美元(7.8亿港元)以上的新股,首月平均跌6.2%,是2008年以来最差表现。1994年至今,经IPO规模加权计算后,该指标的平均跌幅达到创纪录的6.9%。

今年港交所新股破发率高达78%。新浪财经援引Wind数据称,毛记葵涌、欧化的当前股价较IPO发行价低了80%,汇付天下等30只股票的跌幅在60%-70%之间,映客、51信用卡等18只新股跌幅介于50%-60%之间,平安好医生跌近50%,美团点评跌近40%,同程艺龙跌约25%,小米集团、华兴资本跌幅超20%,海底捞、宝宝树、希玛眼科等跌幅在10%以下。

对此,李小加在回顾2018香港IPO市场一文时也谈到了新股破发现象。他称,新股是否破发与上市公司的质地优劣并无必然关系,破发的不一定是坏公司,好公司不一定不破发,破发的参照系只是IPO时的发行价,只是投资者不断根据市场冷暖、估值高低调整预期的一种自然反应。

至于会否考虑人为控制发行节奏或价格来避免新股破发现象?李小加表示新股破发是市场自然现象,任何一个市场也不能避免。如果人为控制或干预发行节奏或价格,恐怕最多也只可能延缓破发的情况,而且可能导致市场讯息扭曲,对市场的长远发展可能并无裨益。因此,“我们选择尊重市场的力量。”

本周路透社报道称,腾讯旗下的互联网券商富途证券已秘密向纽约证交所申请于2019年初上市,计划至多融资5亿美元。此前,早有传闻说富途在甄选上市地点,考虑香港或者纽约。

根据路透的报道,此次富途弃港取美的部分原因是在纽约上市更快,而最近在香港上市的股票表现都不好。这也从侧面说明了2019年港交所压力山大。