全球股市暴跌,市值蒸发超65万亿,投资者应该如何应对?

编者按:本文来自“华盛学院”,作者:charliehua,36氪经授权发布。

3月9日,全球投资者见证了历史性的一刻:美股史上第二次跌至熔断。

美国股市周一录得2008年金融危机以来最大单日跌幅,经济衰退的担忧加剧,因油价暴跌和新冠疫情忧虑持续。道指收盘暴跌逾2000点,标普500指数开盘仅四分钟就触发了1987年“黑色星期一”崩盘后设立的熔断机制。

自1987年推出熔断机制以来,在隔夜之前,美股此前只真正触发过一次触发熔断机制:1997年10月27日,道琼斯工业指数暴跌7.18%,收于7161.15点,创下自1915年以来最大跌幅。

而北京时间2020年3月9日21点34分,投资者再次见证历史。

来源:wind

事实上,这场股灾全球都收到波及,有部分国家的市场跌幅比美股还要惨,让我们来看一下。

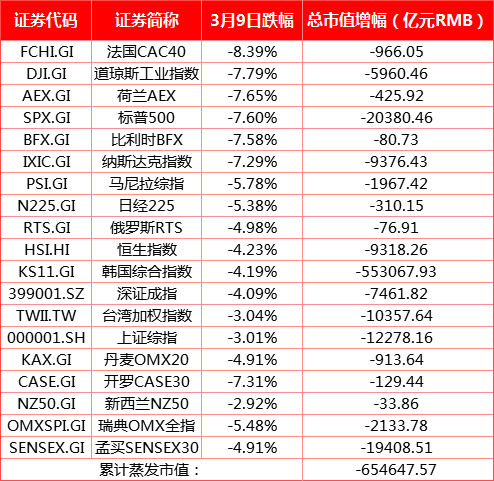

全球重要指数蒸发超65万亿,抵超3个印度GDP

除了美股以外,周一全球其他主要股指也全线重挫。

欧洲股市收市跌至近八个月最低水平,欧洲STOXX 600指数收跌7.44%,这也是2008年金融危机以来最差单日表现。

来源:wind

法国CAC40指数收跌8.39%,荷兰AEX指数暴跌7.65%,比利时BFX指数以7.58%幅度暴跌收市。这些国家指数跌幅甚至不亚于美股股指。

根据测算,全球重要指数在3月9日这天单日累计蒸发了65.46万亿人民币,相当于9.37万亿美元!

数据截止各国3月9日收市时间,来源:wind

9.37万亿美元是一个什么概念呢?按照IMF的预估,2019年全球GDP总量大约是86.6万亿美元。

其中美国2019年GDP为21.43万亿美元,位列全球首位,中国2019年GDP约14.36万亿美元,紧随其后。前10名中,排在第4的德国GDP为3.96万亿美元,第五的印度为2.97万亿…

周一全球蒸发的市值大约比3个印度的2019年度GDP之和还要多。

暴跌导火索:全球疫情叠加原油价格战的恐慌情绪

这场史诗级的“股灾”,引发的导火索有二:全球疫情的不断蔓延以及市场对沙特、俄罗斯油价争端的负面预期。

首先来看新冠疫情,目前新冠肺炎疫情目前已在除南极洲以外所有大洲发生,多国的疫情扩散呈加快态势。

根据不完全统计,截至北京时间3月9日19时,在中国以外,各国的新冠肺炎确诊病例累计已经超过3万例。

截止9日下午,韩国累计确诊7478例,死亡病例53例。

意大利当地时间8日晚通报的数据显示,该国单日新增1492例确诊病例,新增133例死亡病例,单日新增确诊病例和死亡病例均创下新高。

伊朗9日的确诊病例也突破了7000例。9日,该国新增新冠肺炎确诊病例595例,累计确诊病例增至7161例;新增新死亡病例43例,累计死亡病例237例。

截至当地时间8日下午,法国累计确诊病例达1126例,首次破千。德国的累计确诊病例数也于当地时间9日首次超过1000例。目前有韩国、意大利、伊朗、法国和德国等国的确诊病例高于1000例。

根据美国约翰斯·霍普金斯大学发布的实时统计数据显示,截至美国东部时间9日20时(北京时间10日8时),美国累计已有605例新冠肺炎确诊病例,死亡22人。

特朗普发推表示新冠疫情与流感相比“小巫见大巫”

面对严峻的疫情形势,意大利采取了对其伦巴第大区及分布在威尼托、艾米利亚-罗马涅、皮埃蒙特和马尔凯大区的14个省实施“封城令”。

在美国,纽约州成为继华盛顿州、佛罗里达州、加利福尼亚州和马里兰州,第五个宣布进入紧急状态的州。在全球疫情严格防控的背景下,自然对于今年接下来的宏观经济蒙上了一层厚厚的“阴影”。

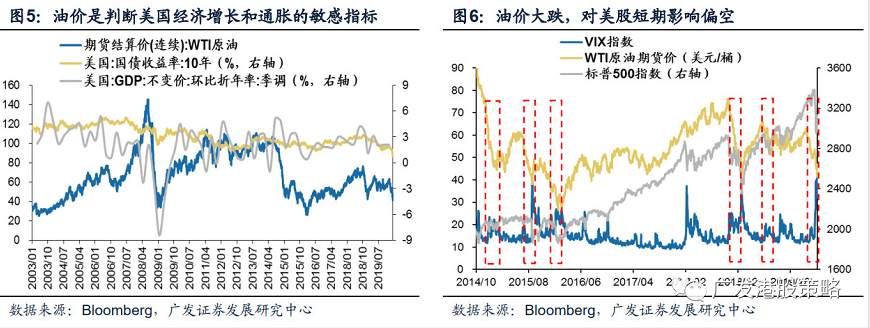

对于宏观经济的悲观预期,又会传导到大宗商品市场,首当其冲就是原油。

原油价格周一录得1991年海湾战争以来的最大单日跌幅,主要产油国沙特阿拉伯和俄罗斯爆发油价战,此举可能会导致全球油市受供应冲击。

由于冠状病毒的迅速蔓延加剧人们对全球经济衰退的担忧,油价崩跌近25%引发了恐慌性抛售。

沙特阿拉伯和俄罗斯周末均表示,它们将提高产量。此前,它们与其它主要产油国达成的一项为期三年的限产协议在上周五宣告结束。

莫斯科拒绝支持石油输出国组织(OPEC)再大幅减产的提议,以应对新冠疫情对旅行和经济活动造成的需求大幅下降。

布伦特原油期货暴跌10.91美元,或24.1%,收报每桶34.36美元。当日早些时候,该合约崩跌多至31%,至31.02美元,为2016年2月12日以来的最低水平。

美国原油期货价格暴跌10.15美元,或24.6%,收报每桶31.13美元。稍早下跌33%,至27.34美元,也是自2016年2月12日以来的最低水平。

10年期美债收益率向下、期限利差倒挂已经隐含了极强的经济和通胀快速下行预期,而油价大跌进一步增加了投资者对于高收益债利差走阔的担忧,也使得市场流动性的风险逐渐积累,形成“负反馈”。

投资者教学:当巴菲特、彼得林奇遭遇股灾

面对突如其来的大跌,未有提前应对的投资机构和投资者会面临亏损的局面。那么应该如何应对股灾呢?或许从巴菲特、彼得林奇这样的股坛大师身上可以学习到一些宝贵经验。

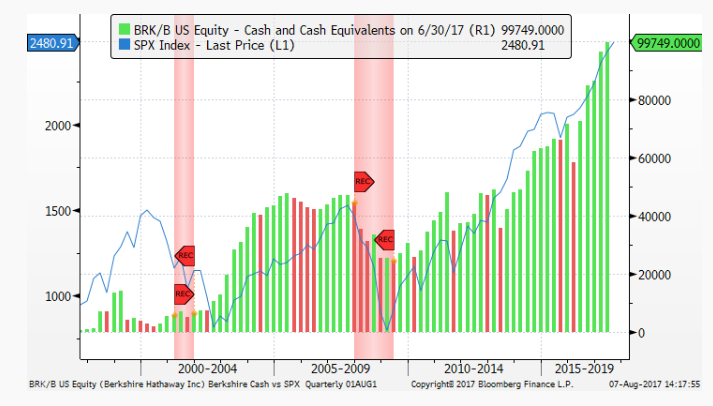

当市场转入技术性熊市,有一句话永远不会过时“cash is king”,也就是现金为王。

这个可能是股神巴菲特此次教授的一个经验。

伯克希尔现金储备与标普指数走势

截至2019年年末,伯克希尔哈撒韦持有价值近1300亿美元的现金储备,这个数字占公司投资组合价值的一半以上。自1987年以来,这一比例唯一一次上升是在2008年金融危机之前的几年。

2019年全年,伯克希尔哈撒韦公司股票涨幅仅为11%,远远跑输于标普500指数的31.5%年回报率。伯克希尔的长期股东、Wedgewood Partners的首席投资官罗尔夫(David Rolfe)也在2019年末全部清仓了伯克希尔的股票。

罗尔夫责怪,巴菲特手持太多现金错过了这个辉煌的牛市。

事实上,此次暴跌以前,美股已经走出了长达11年的牛市,年逾90的股神可能又在等待那个如08年金融危机抄底的机会。

除了巴菲特,麦哲伦基金的掌舵人彼得林奇的投资理念也是许多价值投资者津津乐道的。

在1996年接受美国公共电视网的采访时,林奇谈到了自己对于美国1987年股灾的看法。

首先,他认为股灾发生的原因是,无论从历史经验来看,还是从市盈率、股息收益率等统计指标来看,当时的市场都涨得太过头了。

第二,人们只记住了股灾的时候股市在两个月的时间里猛跌了1000点,其中一半还是在一天之内跌掉的,却忘记了股灾发生之前的9个月里,股市上涨了1000点。

最后,林奇认为,说到底1987年的股灾并不可怕,因为当时的上市企业基本面都很健康,业绩很好、订单充足、资产负债表没问题。

而彼得林奇在那场股灾中也曾大量抛售股票,以致10月19日一天就损失高达20亿美元。

大师们的经验也许能给本次见证股灾的投资者一点启示。

截止2020年3月10日15点,上证综指企稳反弹1.82%,恒生指数也强势反弹逾2%,美国三大股指期货均涨超3%,或许股灾的背后往往也是智者的机遇。

风险及免责提示:以上内容仅代表本文作者的个人立场和观点。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。本文不构成任何投资建议,对此亦不做任何承诺和保证。